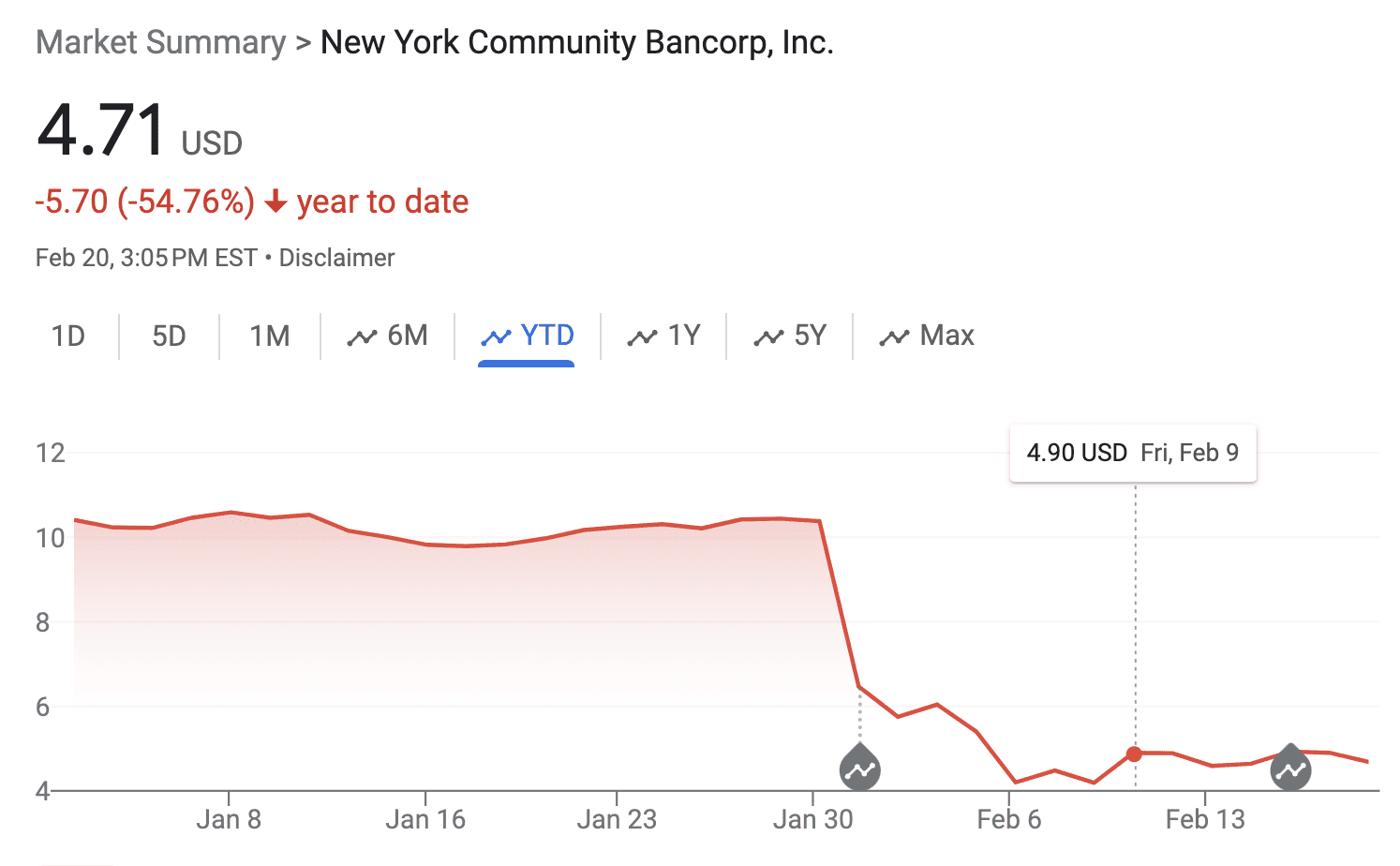

如果你有閱讀投資新聞,你就會知道紐約社區銀行在 1 月底報告了令人吃驚的虧損(貸款損失準備金是華爾街分析師預測的10 倍多 )。 NYCB 的糟糕業績——源於商業房地產的虧損——導致股價暴跌,甚至遭到監管部門的調查。

但是,從 COVID 和在家工作的趨勢開始,我們不就知道商業地產遇到了麻煩嗎?

我們當然知道,但建立可比較的基礎需要時間。

人們當然懷疑商業地產的價值較低,但由於大型建築的買賣頻率比房屋低,因此根本沒有很多近期的 「比較」,業主們無法據此推算出當前可變現的市場估值。

比較正在出現,而比較的結果並不好。 (彭博社對這一現象的報導非常精彩,解釋了降價是如何引發進一步拋售的)。

利率的上升也加重了以浮動利率債務融資的人的負擔。 特別是對紐約市銀行而言,對其融資房產的租金管制意味著這些成本無法轉嫁給最終消費者。

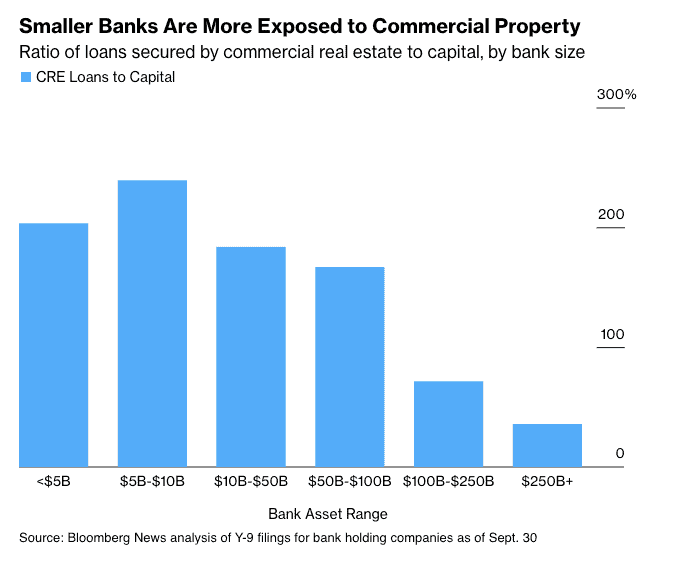

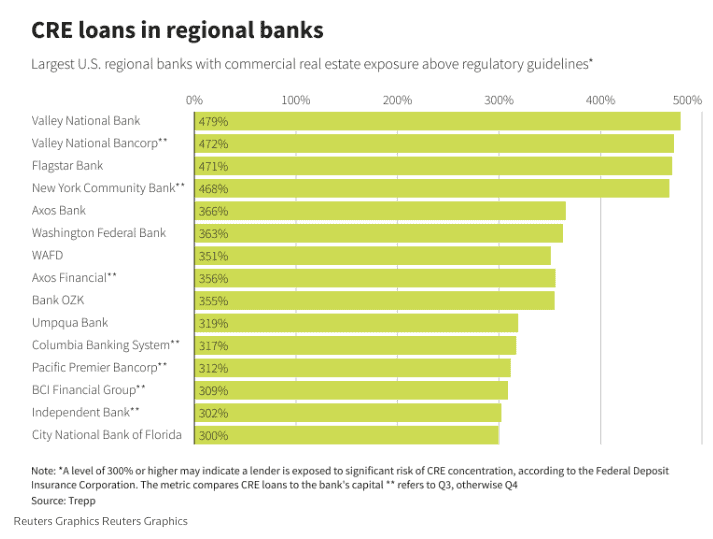

NYCB並不孤單。 地區性銀行占商業房地產貸款的 70%(數據來自 Apollo)。 據彭博社報導,商業房地產貸款占地區銀行資產的 29%。 正如彭博社的圖表所示,房地產是一個地方性遊戲,房地產融資也是如此:

來源:彭博社文章

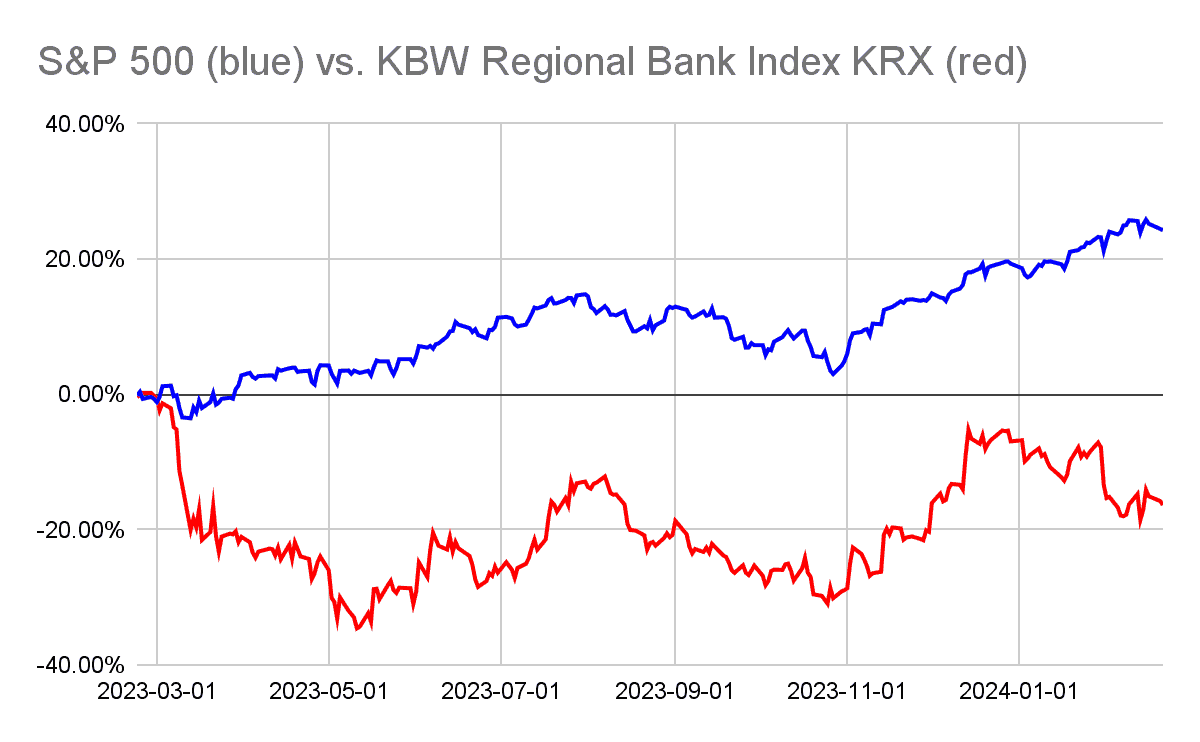

是衝進銀行業的火海,還是遠離銀行業的火海?

如果你是一個價值投資者,你很可能會被災難所吸引,因為便宜貨就在那裡。 人類經常會反應過度,但並不總是如此。 有一種觀點認為,地區性銀行近期糟糕的價格表現,並不能完全代表它們仍將給投資者所造成的風險。

這種觀點的主要原因是,美國 20 萬億美元的商業房地產市場,或至少是部分商業房地產市場(寫字樓受到的衝擊最大,而一些數據中心的房地產則表現良好)正在經歷一場緩慢的火車失事。

由於租金管制,紐約社區銀行可能會成為 「典型代表」(它難以消化 Signature Bank, NYCB於2023 年收購了該公司),但還有很多其他 地區性銀行(介於小型社區銀行和大型全國性特許銀行之間,主要從事房地產貸款業務)對商業房地產的風險敞口很大:

來源:路透社文章

額外銀行風險 #1:利率風險

這通常不是什麼 「大事」,但美聯儲的快速加息讓銀行措手不及,而且不是好事。

利率風險是矽谷銀行最大的多米諾骨牌,雖然不足以顛覆大多數銀行,但仍會使其業績搖擺不定。 在低利率和疫情時期現金泛濫的經濟環境下(現在現金正在枯竭–見下文),銀行必須對現金有所作為。 許多人購買了國債,這似乎是一個安全且站得住腳的舉動。

但正如 SVB 所證明的那樣,雖然美國政府債務可能沒有信用風險,但它並非沒有利率風險。 當新債券支付更高的收益時,舊的、低收益債券的價值就會降低——例如,在 2022 年,30 年期國債的價值下降了近 40%。

額外銀行風險 #2:信用風險

這一點與商業房地產風險重疊,但也值得說明。 瞧,國債可能躲過了信貸風險,但銀行貸款客戶卻沒有。

假設你是一家銀行。 假設你借錢給客戶購買資產,該資產為客戶創造收入,客戶用這筆錢向你支付利息和本金。 假設該資產不再具有創收能力,價值大打折扣。

在這種情況下,銀行很有可能會失去一位客戶,並在一天結束時獲得一筆嚴重貶值的資產。

利率和信貸風險會像滾雪球一樣越滾越大…

如果銀行持有的資產價值降低,不管是利率問題還是信貸問題,銀行都可能面臨違反資本充足率措施的風險,在這種情況下,監管機構、借款人、儲戶和股東都會受到驚嚇,銀行的問題就會像滾雪球一樣越滾越大。

正如我以前寫過的文章,在我看來,會計處理並沒有什麼幫助(或者從另一個角度看,幫助太大了):如果銀行聲明有意持有某些債券直至到期,那麼它們可以使用這些債券的歷史估值。 這樣做的目的是為了避免銀行財務報表中出現按市價計價會計所造成的波動。 銀行擔心這些波動會驚嚇到投資者和儲戶。

然而,按市值計價會計法的存在是有原因的。 矽谷銀行證明了一件至關重要的事情:持有至到期的意圖與持有至到期的能力是不同的。

SVB 有前者,但沒有後者。 將所有債券按市價計價,然後在腳注中註明銀行打算持有某些證券直至到期,這似乎是合乎邏輯的。 銀行會痛恨這一點——這可能意味著什麼——因為它揭示了一些東西。 但如果對所有銀行一視同仁,那就公平了。

銀行額外風險 3:存款資金成本高昂

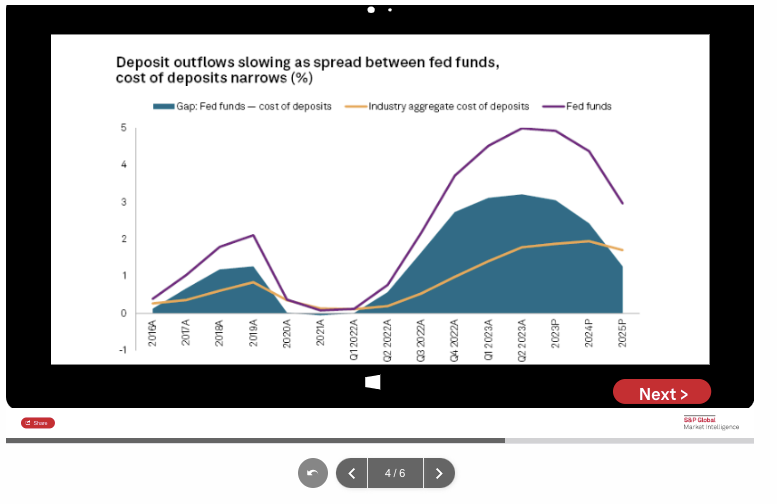

標準普爾全球分析師內森-斯托沃爾(Nathan Stovall)和扎因-塔里克(Zain Tariq)繪製的下圖顯示了存款成本預計(至少標準普爾是這樣預計的)將如何在今年達到峰值,即使預計在不久的將來會略有下降。 銀行喜歡存款,但目前的高利率和行業內的競爭給銀行描繪了一幅艱難的畫面,銀行要麼需要為大額存單和高息儲蓄帳戶支付近5%的利息,或者 為經紀存款而討價還價,而這也不便宜。

資料來源:標普全球

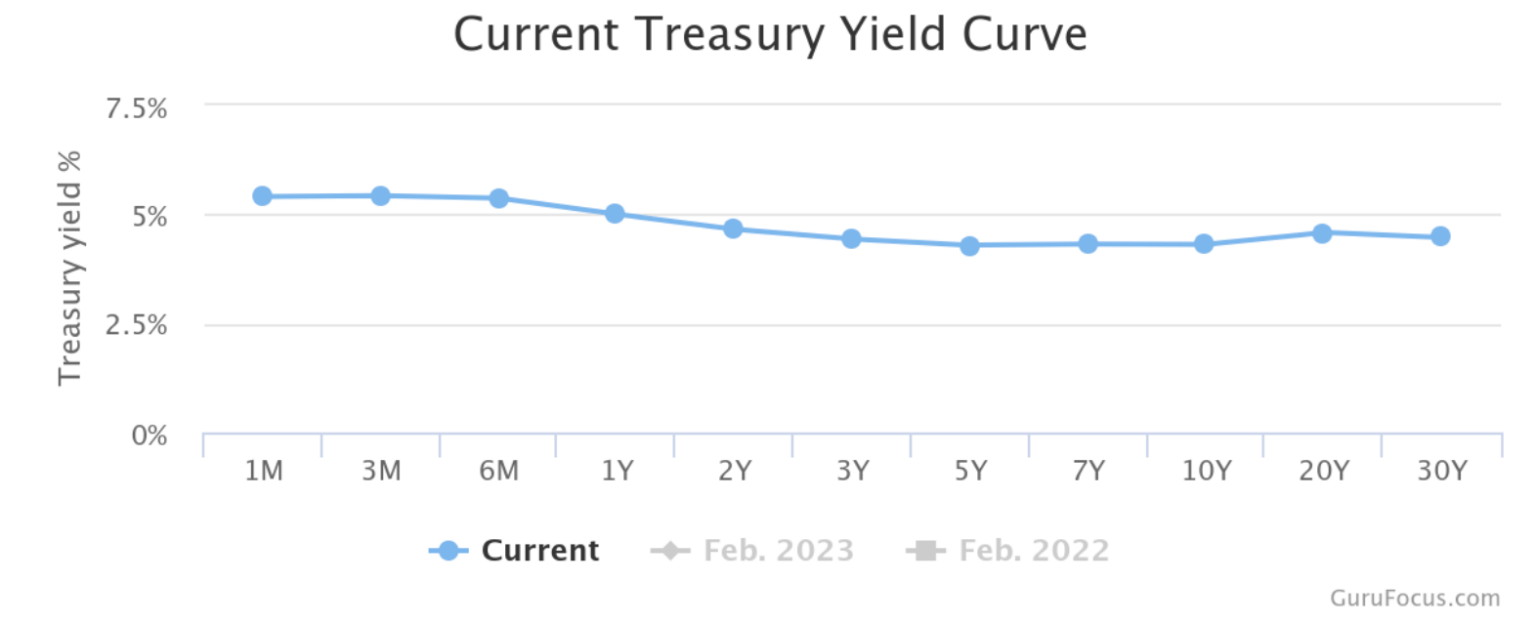

銀行額外風險 4:收益率曲線倒掛

來源: gurufocus.com

藍線可能只是略有下降,但問題就在於:短期利率高於長期利率。 這種 「倒掛 」的收益率曲線作為經濟衰退的一個通常可靠的預測指標,已經被廣泛討論,但最近卻一點也不可靠(我們已經有了多年的 “倒掛 ”收益率曲線,卻沒有出現經濟衰退)。

但是,收益率曲線也是銀行盈利能力的代表,至少在銀行的傳統核心業務方面是如此(近幾十年來,銀行在手續費收入方面投入巨大,儘管消費者保護法規在一定程度上抑制了這一點)。 銀行通常在 曲線的短端支付利率來「購買」 或接受資金——想想:定期存單和儲蓄帳戶——並在 曲線的長端 以借款人使用銀行貸款購買房屋、汽車、商業房地產或其他任何東西的利息的形式收取利率。

銀行喜歡低短期利率和高長期利率。 我們現在的情況與銀行業的實際情況截然相反。

您應該購買銀行股嗎?

有兩個好消息:第一,沒有什麼是永恆的。 利率普遍下降(許多利率在美聯儲預期下調聯邦基金利率之前就 已下降,這與人們普遍認為聯邦基金利率領先於其他利率的看法(誤解)不同),而且並非所有銀行都受到同樣的影響。 大銀行的監管標準更嚴格,但商業地產風險也小得多。 此外,它們可以說是大到不能倒的銀行,因此總體而言可能比地區性銀行更安全。

歸根結底,我無法告訴你如何看待銀行股。 我可以告訴你,沃倫-巴菲特(Warren Buffett)的伯克希爾-哈撒韋公司(Berkshire Hathaway)近年來對它們的態度相當冷淡。 我可以告訴你,在當前環境下,地區性銀行似乎比全國性特許銀行風險更大。

作為一名價值投資者,我總是被風險所誘惑。 但有時,風險是有原因和代價的。

本文僅供信息參考,既不構成投資建議,也不構成買賣證券的邀約。 所有投資都存在固有風險,包括本金的全部損失,而且過去的業績並不保證未來的結果。 在做出任何投資決策之前,請您進行充分的研究或諮詢金融專家。 本文作者和 BBAE 在所提及的任何投資中均未持有頭寸。