皮奧特羅斯基評分與你的投資

大約20年前,當電視心理學家菲爾博士推銷他的 「塑身」減肥保健品時,他出現在一則廣告中——如果我沒記錯的話——廣告語是這樣的:「減肥沒有靈丹妙藥。 」

我們不評論菲爾博士的減肥專業知識(他的產品 遭到批評 並導致 1050 萬美元的和解金),他的 “沒有靈丹妙藥”的評論在當時是完全正確的,現在幾乎 依然如此(即使已經有一種神奇的 “藥丸”問世,如 Ozempic、Mounjara 和 Wegovy 等 GLP-1 激動劑注射劑)。

圖片來源:Behance.net

投資沒有靈丹妙藥——每年 23% 的收益率會接近於此嗎?

如果說投資行業也有類似於減肥行業的神奇藥丸,讓投資者可以不假思索地遵循以戰勝市場的神奇配方,同時消除投資中的所有猜測和模糊性。

投資沒有神奇的公式。 因為投資是一門社會科學,永遠不會有靈丹妙藥。 但可以說,一些研究人員已經接近為投資者創造出了投資的 Ozempic。

斯坦福大學會計學教授約瑟夫-皮奧特羅斯基(Joseph Piotroski)在2000 年的這篇論文(Piotroski, 2000)中首次提出了皮奧特羅斯基評分法,當時他還在芝加哥大學工作。

皮奧特羅斯基研究了 1976-1996 年間的股票回報率,發現如果根據一套簡單的九項標準對股票進行排名,然後做多(買入)最好的股票,賣空最差的股票,他的 “皮奧特羅斯基分數”策略每年就能帶來 23% 的收益。

什麼是皮奧特羅斯基分數?

皮奧特羅斯基分數的計算方法很簡單。

這是一個F 分數模型,它只對九個標準採用二元 「是/否」(技術上是 0/1)框架,並對結果進行求和。

- 資產回報率(ROA)是正數嗎? (是則為 1,否則為 0)

- 運營現金流 (OCF)是正數嗎? (是則為 1,否則為 0)

- 本年度的 ROA 是 >去年的 ROA 嗎? (是則為 1,否則為 0)

- OCF/總資產是> ROA 嗎? (是則為 1,否則為 0)

- 與去年相比,長期槓桿比率是否有所下降? (是則為 1,否則為 0)

- 與去年相比,流動比率是否有所提高? (是則為 1,否則為 0)

- 今年沒有發行新股嗎? (是則為 1,否則為 0)

- 今年的毛利率提高了嗎? (是則為 1,否則為 0)

- 今年的資產周轉率提高了嗎? (若 “是”,則為 1;若 “否”,則為 0)

得分在 8 分或 9 分的公司被視為強勢公司,得分在 1 分或 2 分的公司被視為弱勢公司。

皮奧特羅斯基評分依據

Joseph Piotroski 是一名會計研究員。 會計和金融研究人員都研究資本市場,但會計研究人員更側重於財務報表分析,這一點不足為奇——正如 Piotroski 本人在其論文中指出的那樣,這容易造成一些價值偏見。 (成長型企業往往更傾向於根據對未來的預測而不是現在的數字來採取行動)。 但 Piotroski 的想法是利用會計計量,通過盈利能力、槓桿/流動性和運營效率透視來 “解讀” 公司的健康情況。

皮奧特羅斯基評分法如今還管用嗎?

不管你信不信,這是一個爭議很大的問題。

首先,如果您是 「機械 」投資的新手(機械投資基本上是數學程度較高的量化投資的簡單表親),請注意,與大多數基於規則的機械投資篩選一樣,Piotroski Score 只關注少數幾個數字,而且大多是最近一年的數字。 它沒有試圖進行預測。 它忽視了管理。 它忽略宏觀經濟、競爭、監管因素、技術發展,以及專業基本面分析師在瞭解一家公司時通常會研究的許多其他問題。

雖然批評者會說機械計算方法未能包含許多能夠影響股價的因素,但支援者卻認為這才是關鍵所在——或者說,相比其好處來說,至少附帶的損失是值得的。

關於皮奧特羅斯基得分本身,最明顯的一點是,根據上文所述,它本質上是一個價值篩選工具,而在有些年份——事實上是多年期,比如從 2009 年到 2022 年的超低利率時期——價值相對於增長表現不佳。

儘管如此,揚-亨德里克-馬庫斯-莫爾(Jan Hendrik Markus Mohr)似乎已將皮奧特羅斯基評分應用於成長型股票,並發現應用於歐洲股票的多空策略在 1999-2010 年間平均每年可取得近 25 個百分點的市場超額收益。

如果這真的可以實現,25 個百分點的超額收益將使個人財富迅速增長。

然而,尤瓦爾-泰勒(Yuval Taylor)卻在 SeekingAlpha 上對皮奧特羅斯基評分進行了相當激烈的批評,聲稱它不再能戰勝市場。 他指出,我們不知道皮奧特羅斯基是憑空捏造出他的九條標準,還是通過數據挖掘找到了一些似乎有效的標準。 而且,皮奧特羅斯基以 1996 年的數據結束了他的研究期,正好止步於科技泡沫之前,在此期間,市場轉向偏愛成長型股票(不過,如果研究結果也適用於美股,這可能就不是一個限制因素了)。

尤瓦爾指出,雖然盈利能力標準是合理的,但帳面價值卻更加模糊。 他說得有道理。 帳面價值是學術研究的主要內容,但由於某些會計失真,會計帳面價值對公司真實價值的衡量相當不準確(例如,可口可樂的品牌可能是其最大的價值來源,但其品牌價值卻沒有體現在財務報表中,因為它是多年積累的,而不是在交易中獲得的)。

金融公司是個例外,因為它們採用了按市價計價的會計方法,但它們的 「問題」是什麼是負債,什麼是存貨(對銀行來說,債務可以說有點像存貨),界限模糊不清。

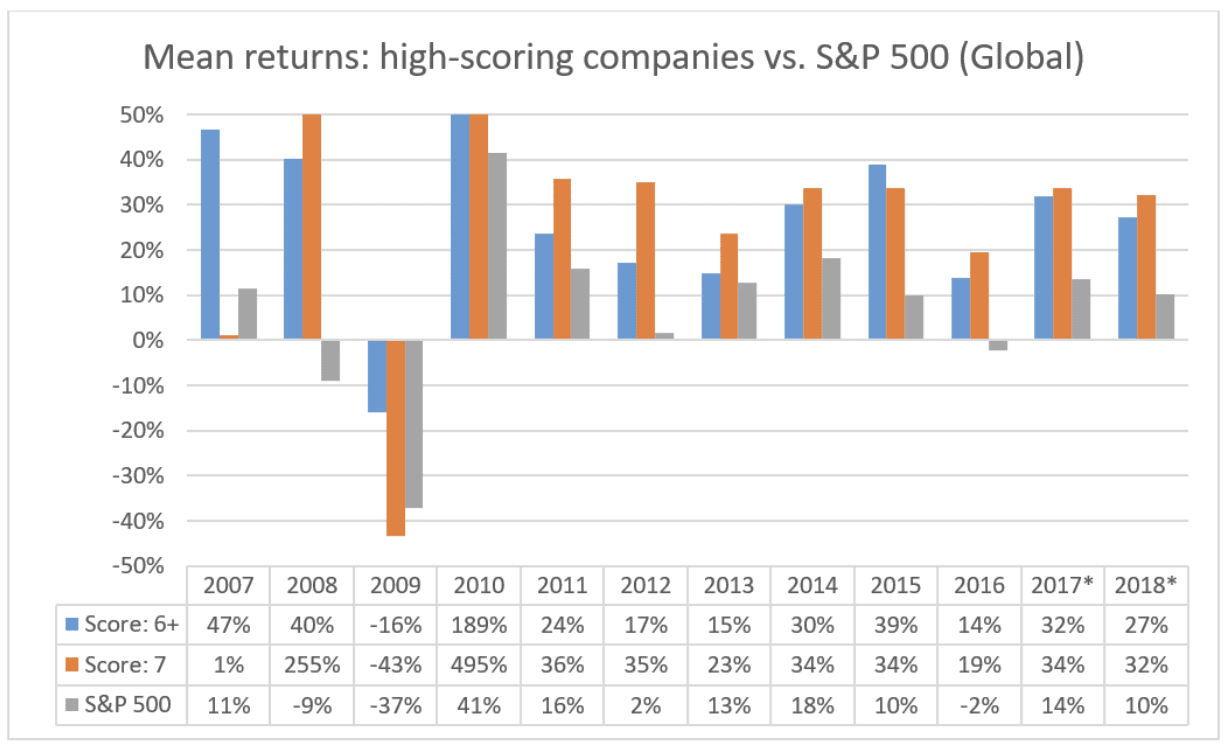

總之,Piotroski Score有批評者,也有支援者(雖然沒有英文版,但依舊顯示了相當大的優勢)。 還有很多 對皮奧特羅斯基評分的修訂包括 Alpha Architect的Mikhail Subbotin 認為,他的修改方案(其中 6 分或 7 分相當於原始 Piotroski 分數的 8 分或 9 分)似乎能有力地擊敗市場。

圖片來源:AlphaArchitecht.com

您應該根據Piotroski評分進行投資嗎?

這大概就像在問:價值投資有用嗎? 在某些年份和某些市場,價值投資絕對有效的。事實上,大量學術證據表明,隨著時間的推移,它的表現優於成長股(Lakonishok、Schleifer 和 Vishny,1994 年的研究可能是我最喜歡的研究)。 但這肯定不是總能奏效,在某些年份,幾乎是事與願違。

我無法告訴你如何處理你的錢,但我個人不會嚴格按照皮奧特羅斯基分數來處理我的大部分投資組合。 儘管對機械投資的信奉者來說,從機械策略中挑揀出好東西就像黑板上的指甲一樣(機械策略的全部意義就在於將人的判斷排除在外),但我過去確實將其用作為一種篩選器。 但我確實認為皮奧特羅斯基評分所產生的大量證據值得關注,並會考慮在我的股票投資組合中適度採用修改後的版本。

本文僅供信息參考,既不構成投資建議,也不構成買賣證券的邀約。 所有投資都存在固有風險,包括本金的全部損失,而且過去的業績並不保證未來的結果。 在做出任何投資決策之前,請您進行充分的研究或諮詢金融專家。 作者和 BBAE 在所提及的任何投資中均未持有頭寸。