新聞回顧:美國GDP增長沒那麼糟、TikTok的餘波、Meta 財報

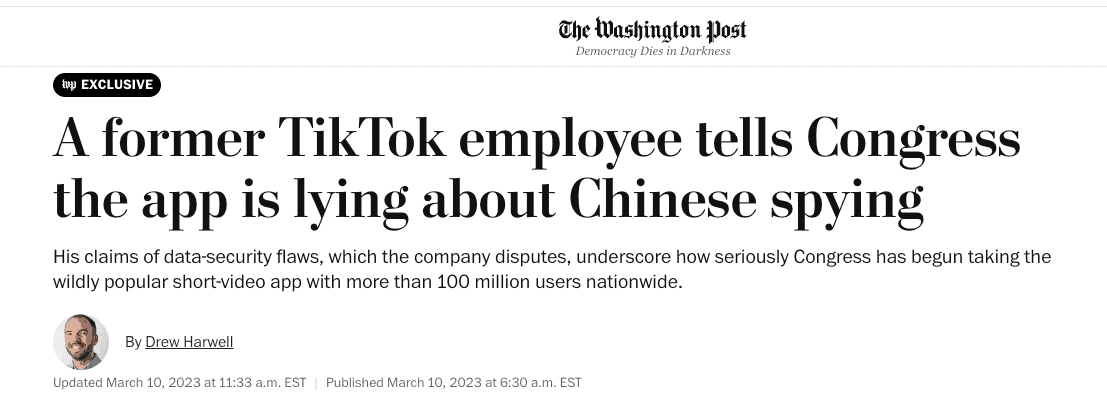

美國經濟增速低於預期

在我還年輕的時候,我有一句口頭禪:“你給我看一個自信的經濟學家 我就給你看一個白癡。 “

雖然有點刻薄,但基本屬實。 預測經濟很難。 繼去年第一季度 3.4%的實際增長率(即通貨膨脹調整后)之後,彭博社調查估計今年第一季度的增長率為 2.5%。

這本該是一份好報告:

來源:彭博社

但事實並非如此。 實際國內生產總值增長率僅為 1.6%。

但不要責怪預測者未能預測不可預測的事情。 責怪數學吧:

國內生產總值 = 消費支出 + 政府支出 + 商業投資 + (出口 – 進口)

在這種情況下,進口是一個令人吃驚的罪魁禍首。 大多數媒體人——至少是那些撰寫 「美國 GDP 增長下降!這樣悲觀標題的主流媒體——都搞錯了這一點。

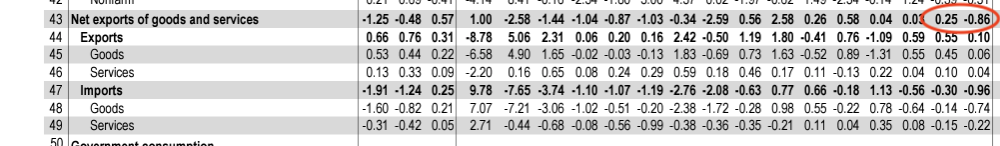

GDP 發佈包含很多數據點,但請看淨出口(上面的 “出口-進口”)。 從 2023 年最後一個季度的 0.25% 的增長到 2024 年第一季度的 0.86% 的下降。 這是 111 個基點的變動,聽起來似乎微不足道,但卻足以影響數據。

截圖:美國經濟分析局

我認為, 雖然商品和政府支出以及出口下降,但服務支出上升,而且由於進口增加會降低國內生產總值,因此美國經濟的實際表現並不像實際增長率從 3.4% 下降到 1.6% 所顯示的那樣糟糕。

請看下圖,該圖由來自 Tker.co (我認識山姆,也是他的訂閱者,但我們與他沒有任何關係),你會看到紅色的 「凈出口」區塊與上一季度國內生產總值(GDP)增長到本季度的下降幅度大致相同。

來源:@JosephPolitano X 帳戶 @JosephPolitano X 帳戶;Tker.co 的 Sam Ro 也引用了這一資訊

這不是預測的問題。 這是數學。

美國強制撤資 TikTok。 誰贏了?

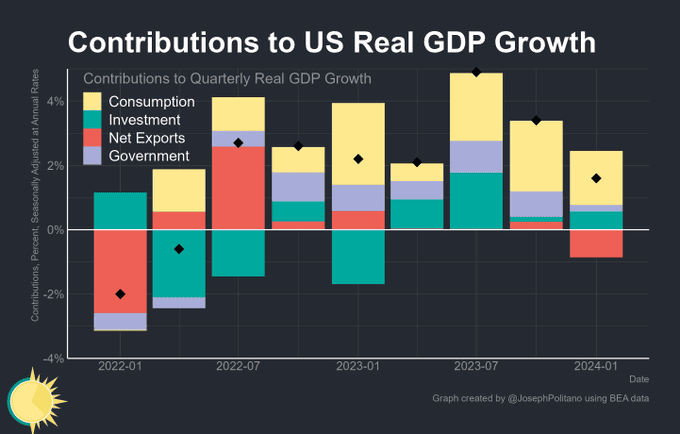

美國迫使 TikTok 尋找新東家的理由似乎並不缺乏:美國法律本身就有先例、 美國事先審查的證據,對美國監管機構不誠實的多次指控,以及現在令人不安的數據分析在諸如 華爾街日報和 紐約時報這樣的媒體上。

來源:華盛頓郵報

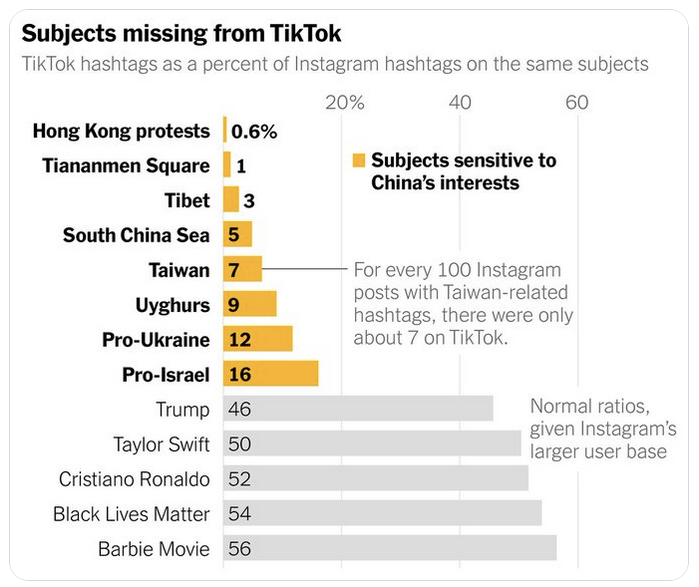

紐約時報刊登了一張特別具有罪責性的圖表,顯示了 TikTok 和 Instagram 之間某些標籤內容的相對優勢,例如,每 100 個 Instagram 帖子會有台灣標籤,而TikTok 只有 7 個帖子有台灣標籤。

來源:紐約時報

換句話說,TikTok 的用戶喬-拜登總統在週三簽署了一項法案,規定 TikTok 必須在 12 個月內找到新的擁有者…… 否則,該法案成為法律也就不足為奇了。

TikTok將利用美國的法律體系對禁令提出質疑,並有可能訴諸最高法院。 除此之外,球還掌握在位元組跳動和中國共產黨的手中——他們是否會同意出售TikTok(該APP可能估值 1000 億美元, 據韋德布希證券公司稱),或者他們是否會同意出售除演算法之外的所有內容,在這種情況下,TikTok 可能會以 “原價 ”的%-40%出售。 (法律通過後不久,ByteDance 重申他們不會出售)。

一項研究稱,2023年,TikTok將為美國GDP貢獻242億美元。 對這個研究保持懷疑的原因之一是什麼? 這項研究是受 TikTok 委託進行的。 另外,美國 2023 年的國內生產總值為 27.4 萬億美元,似乎很難想像像 TikTok 這樣的應用程式能為美國經濟做出近千分之一的貢獻。 (英國廣播公司(BBC)也提到了 TikTok 聲稱為美國小企業帶來的 150 億美元的直接收益,不過在我寫這篇文章的時候,他們的連結似乎斷了)。

如果TikTok不被出售,最大的贏家將是Meta。 EMarketer 聲稱,Meta 可能會獲得 TikTok 大約 1/4 的美國廣告收入,這將為 Meta 帶來 20 億美元的額外利潤。 Meta 去年盈利 390 億美元,增幅為 5.1%。

只有 5.1% ? 這難道不令人失望嗎? 公平地說 其他分析師預測的收入會更高。 (華爾街日報 連結;可能需要訂閱,也可能不需要訂閱),谷歌也能從中獲得一些好處,但考慮到流傳著這樣一種說法,即美國科技公司陰謀與美國政府勾結,為了自己的利益將 TikTok 趕下臺,而如果最大的受益者 潛在 僅僅能獲得 5%的利潤,這種陰謀論似乎還不夠合理。

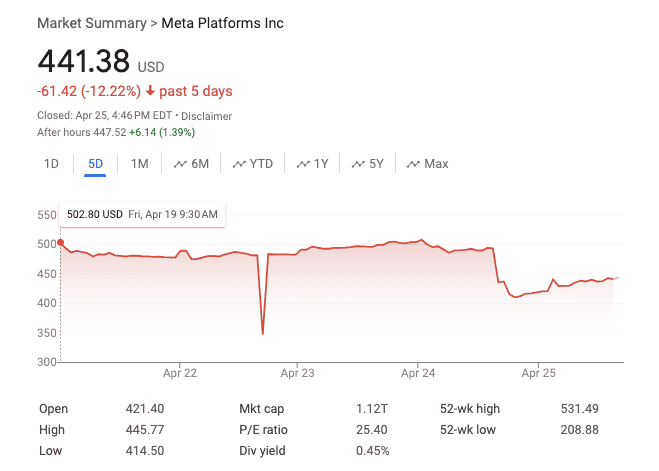

如果投資者預期 Meta 公司會從這項法律中獲得任何實質性的好處,那麼本周的股價並沒有體現出這一點。

截圖:谷歌財經

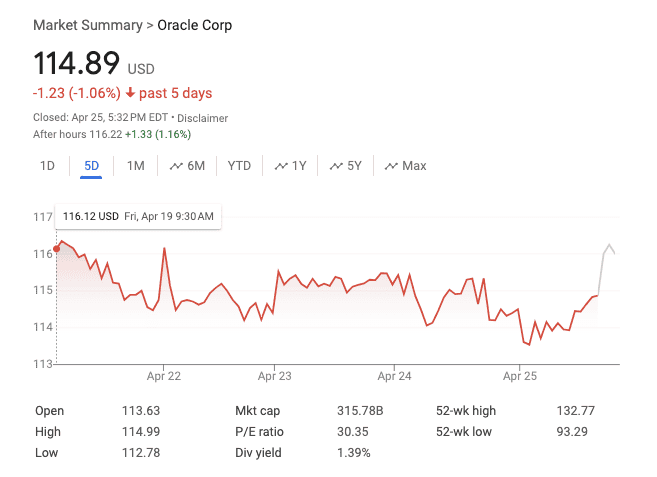

與此同時,甲骨文下跌了約 1%,一些分析師認為,如果 TikTok 的伺服器業務消失,甲骨文的收入可能會損失 1%。

截圖:谷歌財經

Meta的神秘結果

說到 Meta,事實上,除非有明顯的單一數據點和明顯的即時價格反應,否則很難知道股票漲跌的確切原因。

雖然 TikTok 的潛在消亡似乎不會成為 Meta 本周的積極推動力,但 Meta 的市值損失(最嚴重時達 4000 億美元,之後股價才稍有回升)似乎源於神秘力量。

彭博社指出,在此次財報發佈之前,Meta 的人工智慧支出一直是其業務表現的英雄,這也是其股價表現強勁的原因。

BBC 的看法恰恰相反,它把 Meta 的人工智慧支出說成是惡棍。

截圖:英國廣播公司網站

如果不對至少主要市場參與者進行大腦掃描,我們就永遠不會知道真正的答案。

但如果市場本身剛剛度過人工智慧拐點,換句話說,人工智慧的內涵開始在從 「資產 」到 「負債」的心智範圍內有所縮減,那麼他們可能都是對的。

AI 這個形容詞主要還是一種資產。 但就像所有美好的事物一樣,這個詞也會有過猶不及的時候。

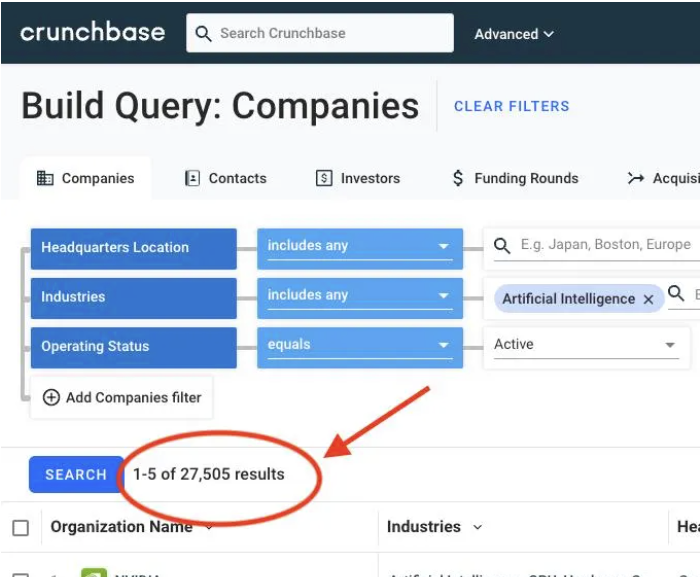

去年春天,我在Crunchbase篩選人工智慧公司。 共有 27 505 家。

Crunchbase 人工智慧股篩選,2023 年春。 (來源:Crunchbase)

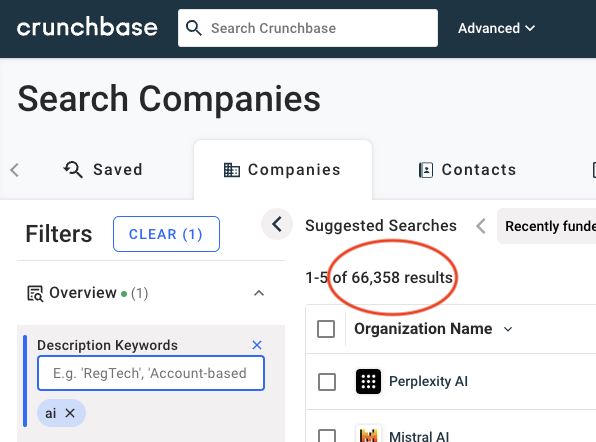

今年呢? 超過兩倍。

Crunchbase 人工智慧股篩選,2024 年春。 (來源:Crunchbase)

市場已經看到了馬克-紮克伯格代價高昂的 metaverse 失敗,知道他有時做的東西有用,有時沒用。 他確實在 Meta 的財報電話會議上說過(Investopedia 連結),Facebook 30% 的內容和 Instagram 50% 的內容是通過人工智慧推薦引擎提供的。 但是,人工智慧的槓桿作用有多大?

我無法告訴你,Meta 公司的股票(我持有它的股票)本周會陷入困境,是因為糟糕的收入預測,還是因為投資者突然認為,馬克-紮克伯格手中的人工智慧投資已經少了一點 “資產”,多了一點 “負債”。 但我可以說,在人工智慧這麼熱門的領域,大多數支出都不會有好結果。

財盲歐洲人? (以及詹姆斯的事業)

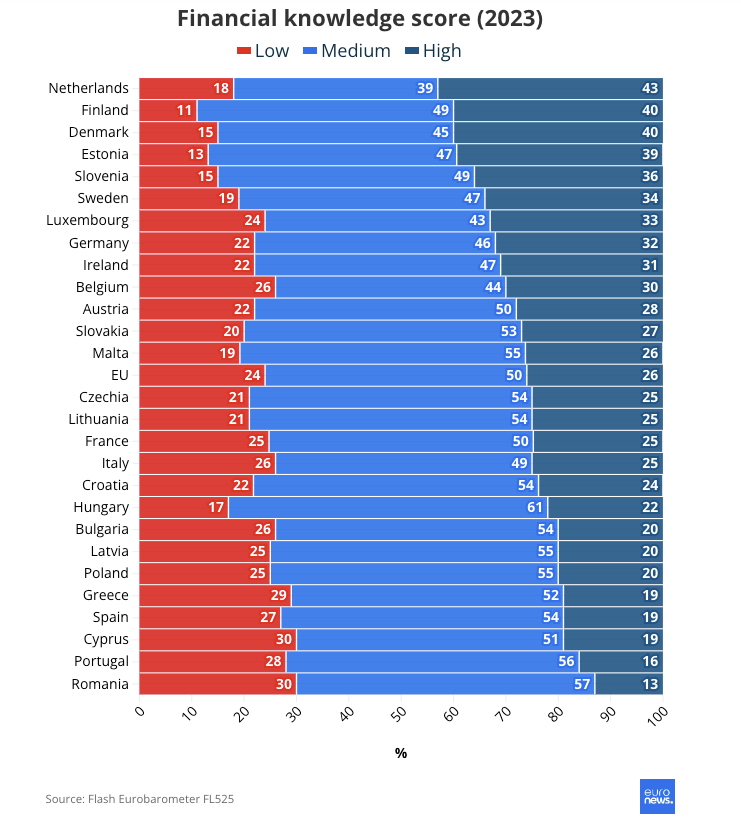

通常是美國人在調查中看起來像傻瓜。 但事實證明,35% 的歐洲人不知道通貨膨脹是如何產生的。

我曾作為 「專家 」接受過多個大洲的電視和書面媒體的採訪,我可以告訴你,就財經媒體的成熟度而言,美國的標準無疑是最高的。 例外情況很多,但這是合理的,因為美國的金融市場是最健全的。 美國有太多的短線交易者,但在美國,股票投資仍很可能等同於擁有公司的一部分股份,而在世界許多地方,股票投資被視為賭博的升級版。

截圖: Euronews.com

不過,美國還有很長的路要走。 我相信,民眾的投資知識(和行為,可以是另外一回事)是社會財富的長期決定因素,因此我堅信金融知識普及工作的重要性。 全世界的學校都應教授更多的知識。 我的朋友凱萊布-西爾弗(Caleb Silver)是 Investopedia 的運營者,他不僅在網站上做得很好,而且還在全國範圍內支持了許多與金融知識普及相關的慈善活動(但他從未告訴過任何人,所以我在這裡“揭露”了他)。

我們希望通過我們在 BBAE 的工作,盡自己的一份力量來增進投資者的瞭解。 這也是我在博客中關注 「為什麼」而不是 「是什麼」的原因之一。 作為投資者,你瞭解得越多,往往就會做得越好。 至少我是這麼認為的。

而 「你」就是指你自己。 我對金融教育情有獨鍾,因此,如果您希望在本博客中瞭解任何特定的投資話題(包括棘手的投資話題),請隨時給我留言。

本文僅供信息參考,既不構成投資建議,也不構成買賣證券的邀約。 所有投資都存在固有風險,包括本金的全部損失,而且過去的業績並不保證未來的結果。 在做出任何投資決策之前,請您進行充分的研究或諮詢金融專家。 詹姆斯擁有 Meta 公司的股票。 BBAE 在上述任何投資中均沒有持倉。