四個月,漲幅超過300%。

這不是網紅股,也不是殺豬盤。 這是生成式AI龍頭,OpenAI的最新可能估值。

《華爾街日報》援引消息人士報導稱,OpenAI正在與投資者討論,尋求新一輪股票出售,估值800-900億美元。 這一估值已經直逼馬斯克旗下的SpaceX和位元組跳動。 而今年五月公司的上一輪3億美元融資,剛剛將公司的估值錨定在270億美元上下。

這次出售股票的時間節點正在ChatGPT的一個大更新之後——支援語音聊天和圖像識別功能。 因為股票來源將是公司員工持股和新股增發,是不是有點「專案成了之後發福利」的感覺?

另一家風頭正熱的藝術類生成式AI公司Midjourney今年估值也跨越了10億美元大關,須知這家公司2022年2月才剛剛成立。 從0到10億,只用了一年半。

如此驚人的估值漲幅,反映了AI投資狂熱的背後,也埋藏著潛在的競爭危機。

做個小類比,特斯拉在2019-2020年股價漲幅最瘋狂的時候,也就是四個月300%。 而AI熱和新能源造車熱的差別在於,前者只需要一個雲端伺服器和幾個工程師,而後者需要扎實地建廠拼產能(靠車殼和特效炫技的姑且不算),也導致從零起步的AI公司在全球各地都雨後春筍般湧現出來。

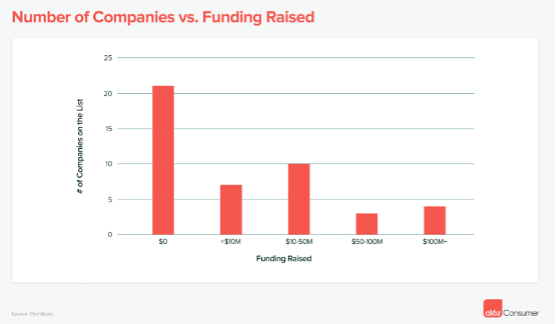

有國外網站根據SimilarWeb提供的網站流量排名統整了截至2023年6月,流量排名前50的AI網站,其中一半多都是白手起家,啟動資金為0。

這讓人想起互聯網時代初期,一個車庫,幾個程式師,一個idea就能成立公司。 而程式介面的存在,讓開發變得更加簡易,而ChatGPT的強大功能則成為了這些公司的背書。

而讓普通投資者失望的是,至少目前OpenAI還沒有公開上市的計劃。 也因此,上市的AI強關聯公司股價高企不下,英偉達市盈率101,最近上市的ARM市盈率132,佔了“AI”代碼的 C3.ai Inc甚至還未盈利。 求AI若渴成為了投資市場的現狀,中美皆如是。

數據分析機構PitchBook的數據顯示,自GPT-3模型發佈以來,美國風投對AIGC的投資激增了400%,華爾街日報甚至起出了《ChatGPT引領AI投資狂熱-商業計劃書都不用了》的標題。 截至2023年上半年,這一數字已經達到21億美元,超過2016-2021年五年的投資總額。

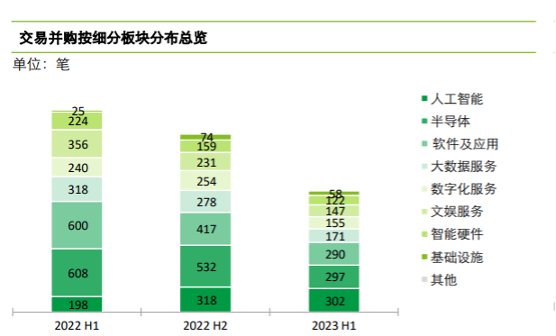

德勤中國的研究報告也顯示,在中國大陸TMT行業(科技、媒體和通信的英文首字母縮寫)萎縮的大背景下,人工智慧相關投資一枝獨秀,保持了較高熱度。

強勁融資的背後,是嚴重的產品同質化。 ChatGPT重新定義了聊天機器人,簡潔的使用者介面和交互成為了諸多公司爭相模仿的物件。 無論是調用介面,還是訓練自己的AI,一時間各種聊天機器人充斥網路。 儘管ChatGPT仍佔據著絕對的流量優勢,但模仿者追隨的步伐永遠緊跟其後,另外也有消息稱,生成式AI產出的內容正在“污染”互聯網數據,導致引用互聯網最新數據模型的生成效果反而下降。

大公司都在入場AI,亞馬遜已同意向人工智慧公司Anthropic投資至多40億美元。 Anthropic提供的面向使用者AI,也是一款聊天機器人,使用體驗和ChatGPT相差不遠,其主打宣傳是技術和產出內容比競爭對手更加安全可靠。 Meta Platforms也正在開發一款新的AI系統,計劃明年上線。

即使是OpenAI的合作夥伴微軟,也在強推其集成了ChatGPT的AI應用,以及微軟自家的Azure OpenAI服務和GitHub Copilot。 微軟執行副總裁兼首席財務官米·胡德預計到2024財年下半年,微軟自家的AI業務可以真正創收。

各家公司AI軍備競賽的結果究竟如何,還需要很長時間來驗證。 不過,目前看來ChatGPT超過1億的使用者和十億級別的月活,以及10億美元的收入已經足以支撐投資人的模型和投資者的想像。 作為普通投資者,如果今天有一家AIGC公司上市,需要謹慎考慮風險和回報,因為AI領域仍然面臨著不確定性和挑戰。

免責聲明:本文僅供信息參考,不構成也無意構成投資建議,或購買或出售任何證券的邀約。 投資具有固有的風險。 在做出任何投資決策之前,請您進行充分的研究或諮詢金融專家。