新聞綜述:小盤股表現良好、內部人士拋售、債務、標普 500 指數等權重股、Robinhood 客戶是糟糕的投資者

小盤股回歸?

我已經有一段時間沒有這麼說了,但從去年冬天開始,我(和許多其他人)開始質疑,一旦對小盤股造成沉重打擊的高利率開始下降,小盤股是否會開始有更好的表現。

似乎是這樣。

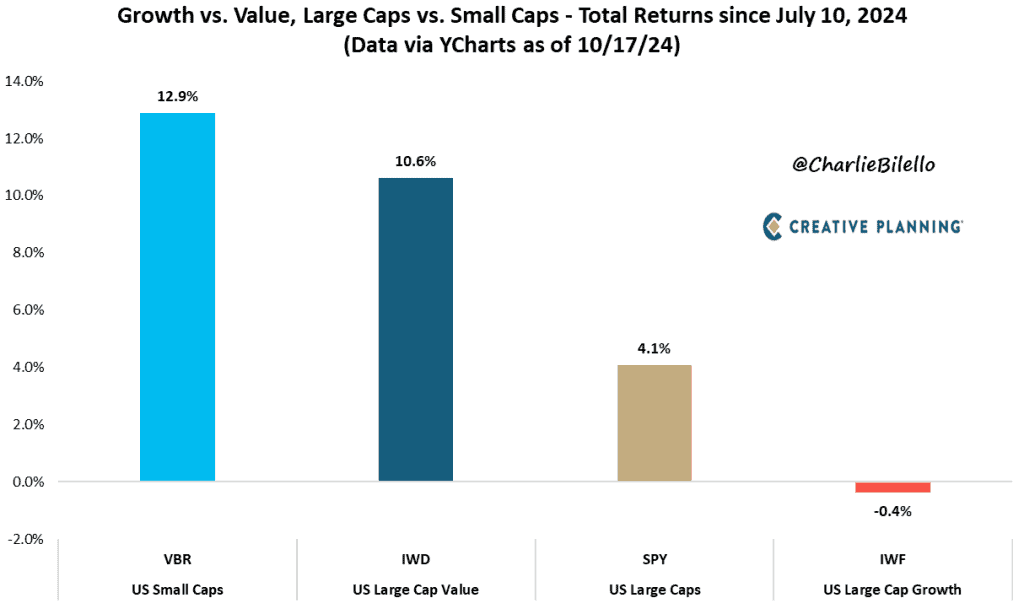

查理-比勒洛(Charlie Bilello)展示了小盤價值股(以追蹤它們的先鋒 ETF 衡量)與羅素 1000 成長指數之間驚人的表現差異,查理稱羅素 1000 成長指數為 「大盤股」,但我認為它很可能是中小盤股,因為即使是標準普爾 500 指數也有很多中盤股。 實際上,世界上的大盤股並沒有人們想像的那麼多。

總之,在過去的三個月里(大致如此),小盤股的價值比羅素 1000 指數高出 13.3 個百分點。

最大的問題是:這種情況會持續下去嗎? 很難預測,但我們正處於利率寬鬆週期的初期,因此至少有一個催化劑支援 「會」。 如果美國經濟陷入衰退,小盤股受到的衝擊可能最大(小盤股的國內銷售量比大盤股大,而且債務更多,浮動利率債務的比例也更高)。

美國人繼續消費

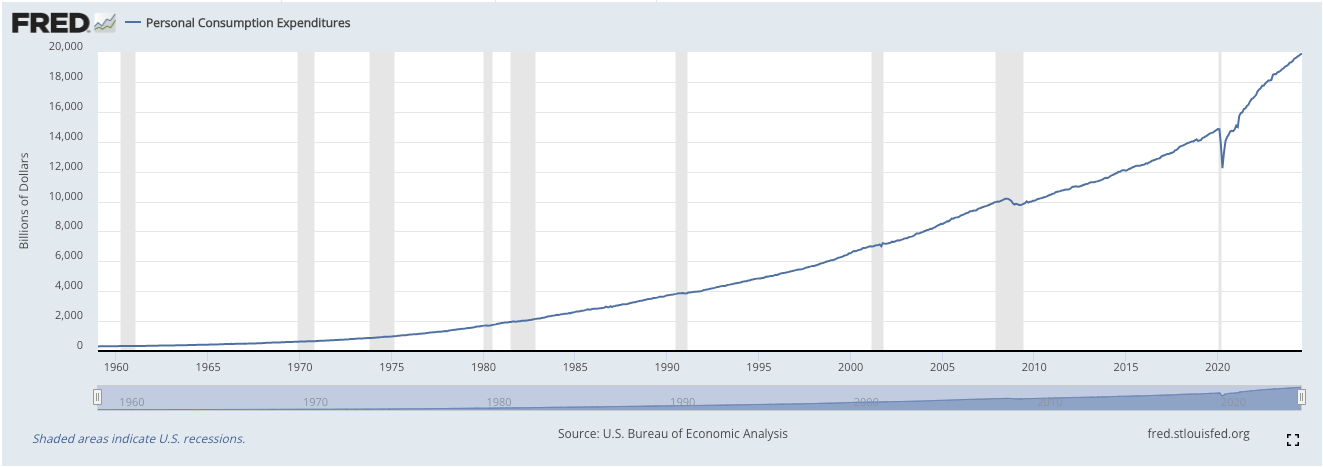

前幾天,我跟一位記者開玩笑說,美國經濟中最穩定的圖表之一就是消費者支出圖表:

上圖是個人消費支出(PCE)——主要是耐久財和非耐久財——占美國國內支出的2/3。

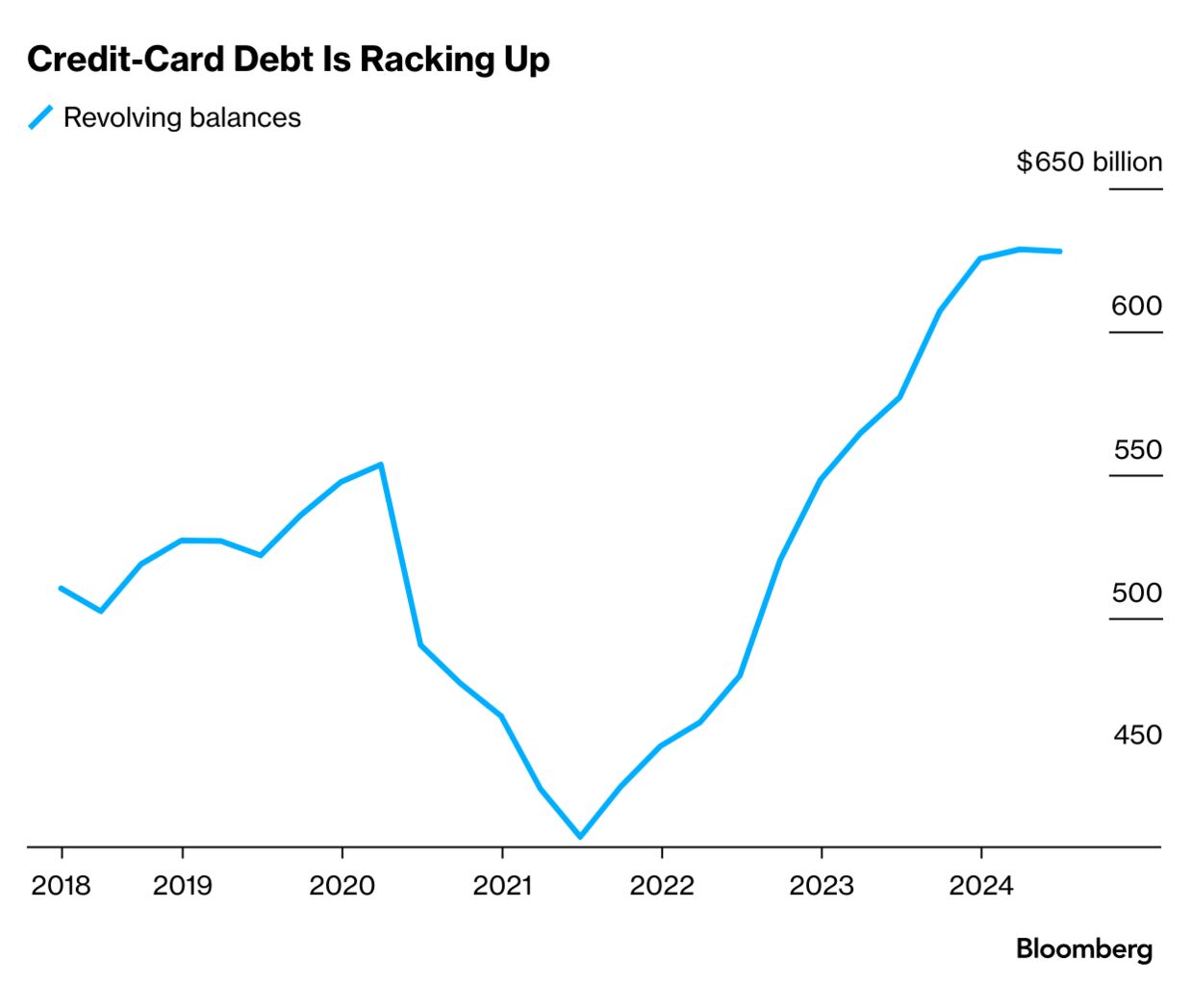

你會覺得美國人的大部分支出都相當穩定(不過我很想看看這與發展中經濟體的圖表對比),因為我們買的很多東西都不會輕易停止。 但令人驚訝的是,美國人竟然如此樂於使用信用卡:

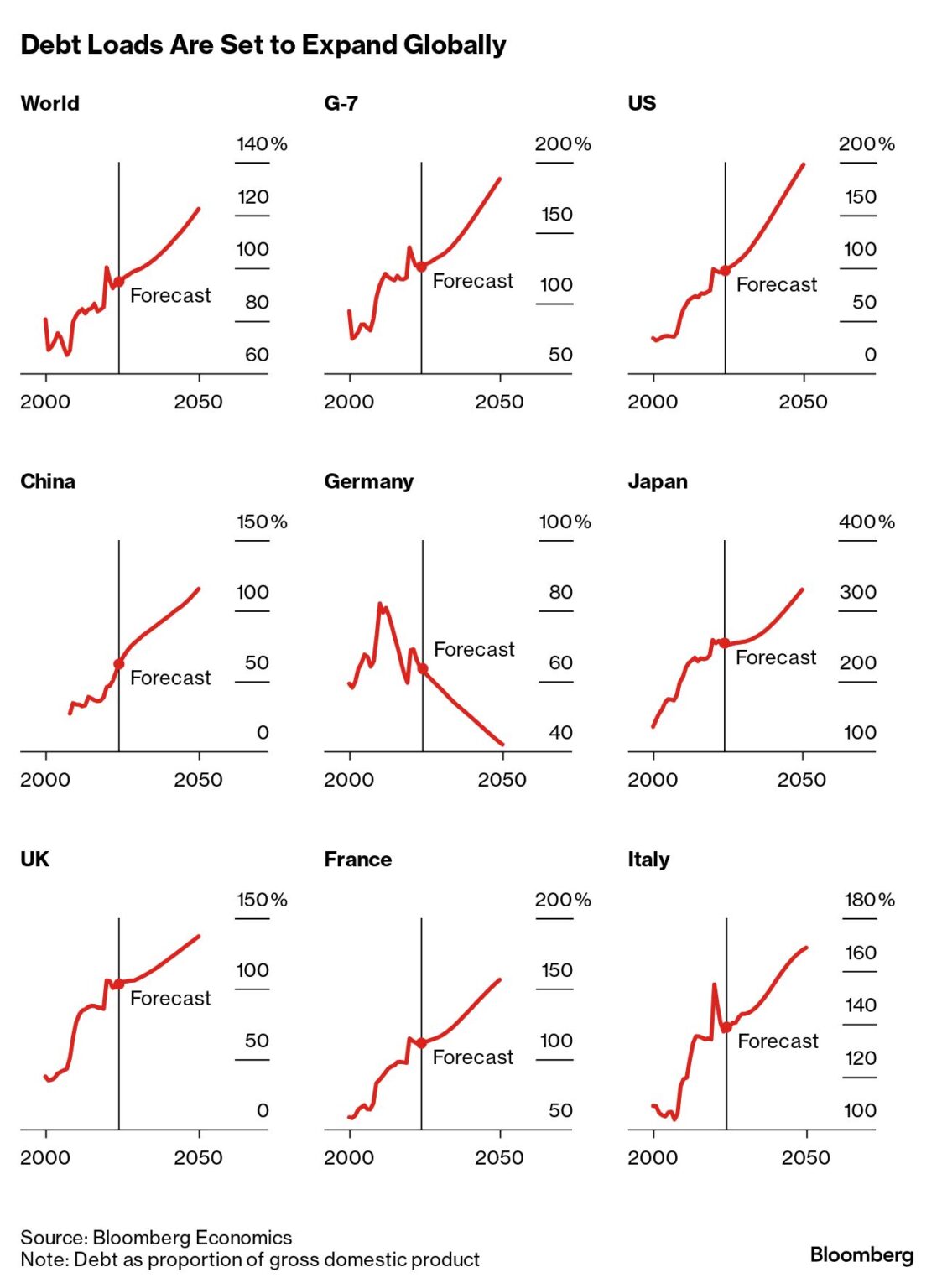

如今,似乎不只是美國人喜歡債務:而是整個世界。 彭博社(Bloomberg)有一張很好的圖表,顯示了世界主要經濟體的債務與GDP之比預測(「與GDP之比 」很重要,因為世界經濟往往會隨著時間的推移而擴張,債務也會隨之擴張,這並不奇怪; 但預測是,債務不會 隨之擴張)。

這意味著什麼? 真的,沒人知道。 「債務末日」是一種情況。 或者,預測可能只是錯誤的。 不過,人們不禁要問:如果 「所有」大型經濟體都在大量增發債務,那麼誰會買帳呢?

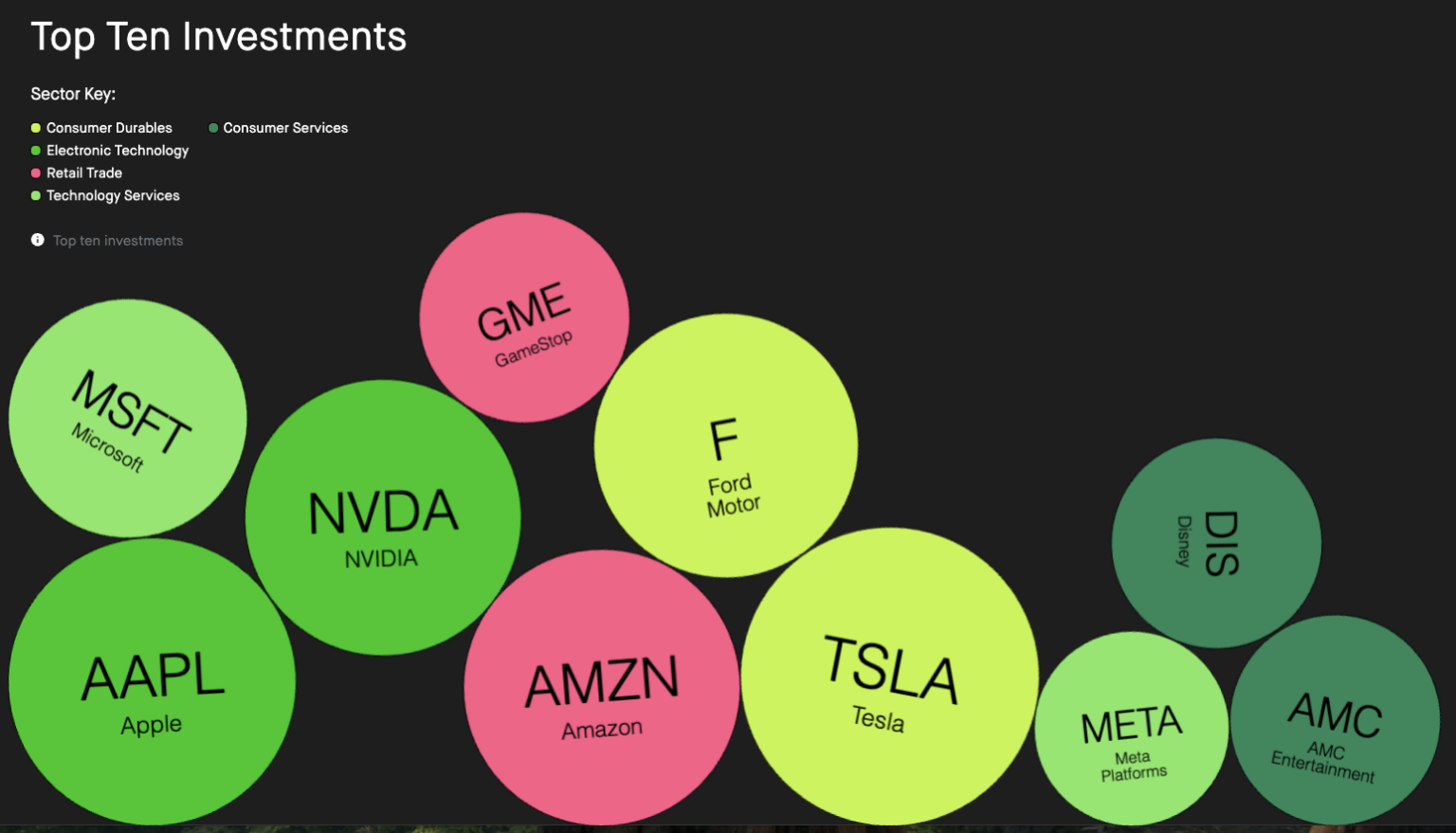

Robinhood:我們的投資者表現不佳

實際上,這個標題是個低級趣味。 我來解釋一下原因。

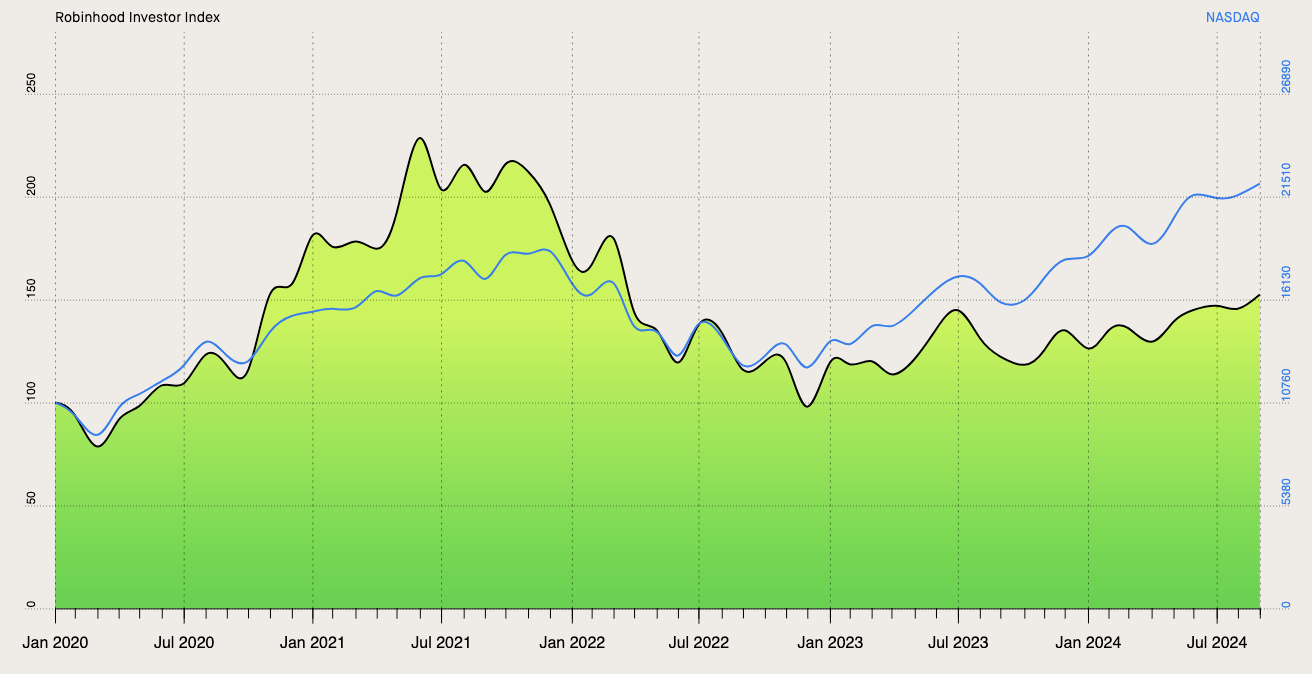

Robinhood 確實在幾年前推出了 Robinhood 投資者指數,追蹤 Robinhood 投資者持有倉位最多的 100 種股票。 首先,這對他們來說是件好事。

Robinhood 似乎只解釋了其指數的概念,而沒有說明其具體計算方法,但我們知道,該指數的權重不是根據股票的原始資產,而是根據股票在客戶投資組合中的相對權重:據推測,一個擁有 1,000 美元的帳戶,如果在GameStop(納斯達克股票代碼:$GME)中分配了 600 美元,那麼 GameStop 在 Robinhood 指數中的排名權重將高於一個擁有 10,000,000 美元的帳戶,比如說在 GameStop 中分配了 600,000 美元。

換句話說,如果我對其計算方法理解正確的話,Robinhood 指數可被視為對以下任何一種情況的獎勵:

- 盲信

- 忽視多樣化的重要性

- 認為極端的選股技巧應與極端的投資組合集中度相匹配,這在很大程度上與 「盲目押注」的邏輯相似。

如果你讀過我在 BBAE 博客上發表的關於分散投資的文章,你就會知道盲信與分散投資的爭論。

GameStop 確實是 Robinhood 的十大 「最有信心持有 」股票之一,因此我對 「選股技巧高超 」的解釋猶豫不決。

從負面的角度來看,該指數似乎反映了 Robinhood最不平衡的投資組合的持股情況——這些投資組合的規模可能偏小(公平地說,如果你有一個價值 1000 美元的投資組合,並在投資組合規模較小的時候購買個股而不是 ETF,那麼從數學上講,分散投資要比擁有一個價值 1000 美元的投資組合更難), 而且這些投資組合很可能是由經驗較少的投機者所擁有。

更積極的看法是,作為一個群體,「所有」個人投資者都表現不佳(並非字面意思上的所有,但作為一個群體,他們確實表現不佳),而且幾十年來一直如此,學術文獻對此已有記載。 我們不應該對千禧一代和更年長的 Z 世代投資者購買他們在社交媒體上聽到最多的股票感到驚訝。 雖然他們的選股能力落後於納斯達克指數,但並沒有嚴重落後,至少目前還沒有(我很想看看納斯達克指數和 Robinhood 指數中剔除 Nvidia 後的結果)。

因此,Robinhood 投資者表現不佳,或者說 Robinhood 投資者與其他投資者無異。 隨你挑。

公司內部人員拋售

如果 Robinhood 不成熟的散戶投資者買錯了東西,那麼根據學術研究,一些最了解情況的投資者就會退出。

研究表明,內部人的表現每年可比市場高出 11 個百分點,因此當他們賣出更多股票時,我就會關注。 儘管如此,從下面的彭博社圖表來看,內部人拋售似乎是一種不正常的現象,所以我不會因為看到它適度走高而感到恐慌。

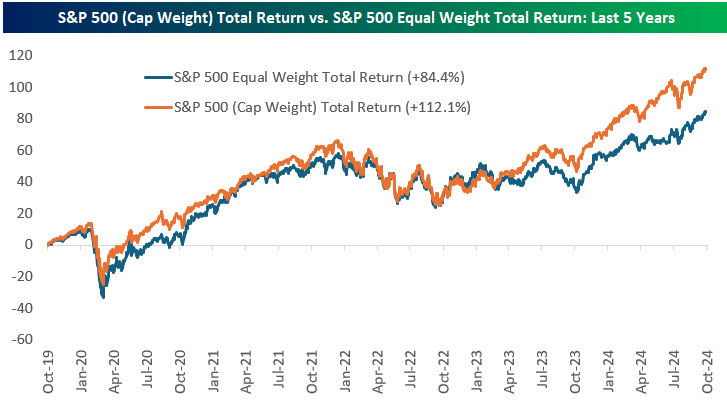

標準普爾 500 等權重指數能否迎頭趕上?

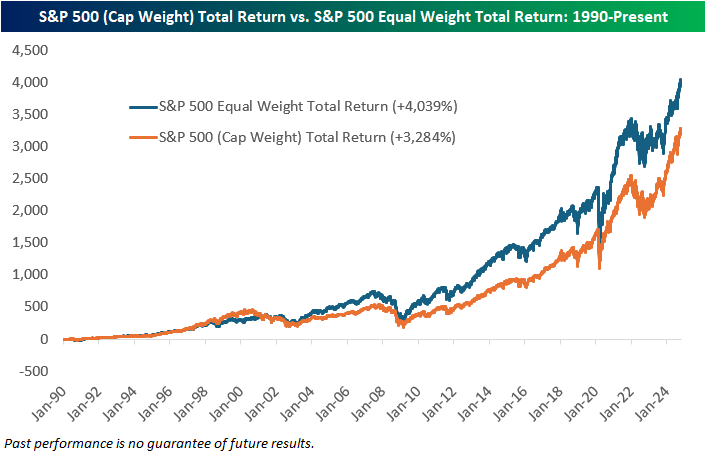

小提示隨著小盤股重回快車道,而大盤股增速放緩,一個應該扭轉的反常現象是,按市值加權的 「常規 」標準普爾 500 指數相對於等權重標準普爾 500 指數表現優異。 貝斯波克投資集團(Bespoke Investment Group)主動發來的另一封電子郵件提醒了我這一點。

最近,隨著 「華麗 7雄」的出現和巨型指數的普遍占優,普通標準普爾 500 指數開始領先:

但這並不是宇宙的常態,至少不是宇宙的常態。 請看這張 1990 年至今的圖表,顯示等權重股的表現明顯優於等權重股。

我以前說過這個。 BBAE從我們在 MarketGrader 的朋友那裡獲得了三個特殊(獨家)的投資組合。 MarketGrader 的智慧貝塔方法比簡單地對股票進行等權重加權(它使用 24 個因數)更為複雜,但隨著市場更加平等,在影響股票的因數方面,我敢打賭,我們有可能進入一個更強大的因數集(包括較小的市場規模)會表現更好的市場。

本文僅供信息參考,既不構成投資建議,也不構成買賣證券的邀約。 所有投資都存在固有風險,包括本金的全部損失,而且過去的業績並不保證未來的結果。 在做出任何投資決策之前,請您進行充分的研究或諮詢金融專家。 本文作者和 BBAE 在所提及的任何投資中均未持有頭寸。