新聞綜述:美股火力全開、表現最佳和最差的股票、高市盈率股票、中國反常的刺激政策

美股震蕩

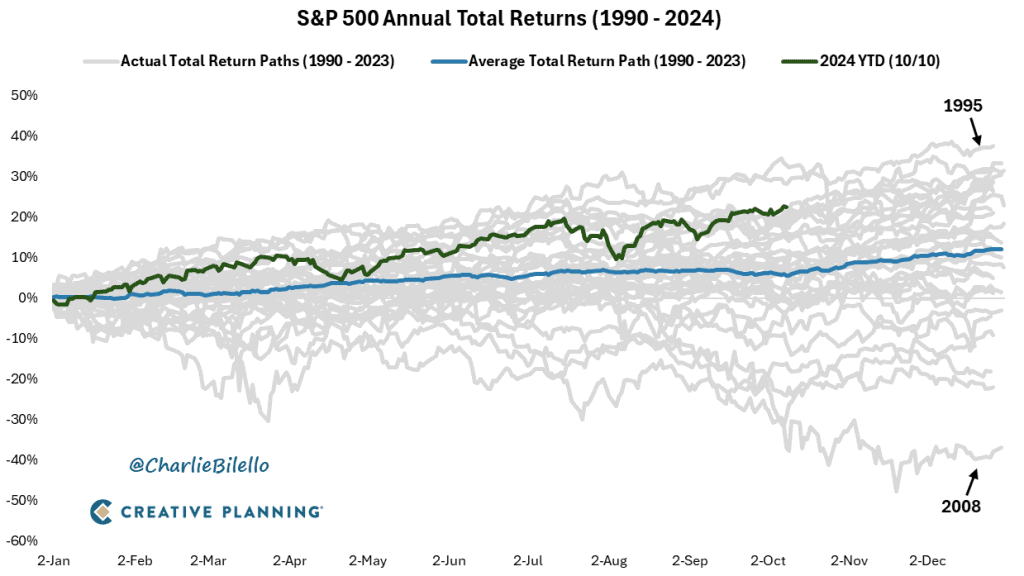

Creative Planning 公司的查理-比列洛(Charlie Bilello)通過一些出色的統計數據和圖表,對標準普爾 500 指數在 2024 年的表現進行了分析。 例如,查理說

- 「標準普爾 500 指數今年迄今為止的漲幅為 21.9%,是自 1997 年以來[quotes mine -JE] 的最佳 」開局「,在歷史上排名第 13 位」。

- 「2024年,我們已經看到了45個歷史收盤新高,現在還有兩個半月的時間」。

這真的太神奇了——我不是在抱怨。 查理還展示了下圖——注意部分完成的深綠色(在我眼裡是深綠色; 也許在別人眼裡是棕色)線代表 2024 年,下面是藍色的平均線:

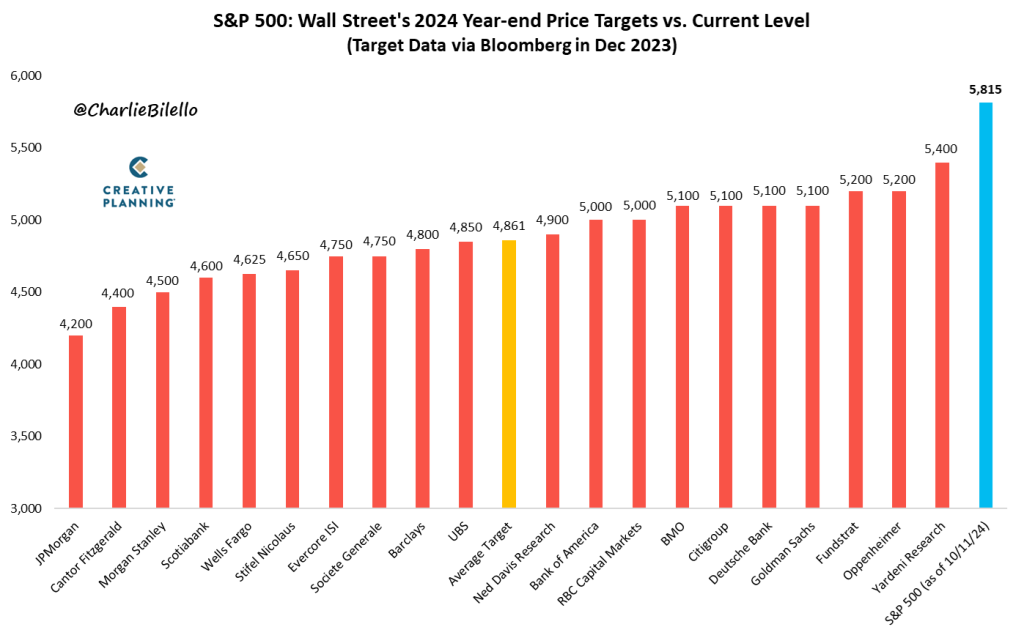

我記得在去年 12 月的一次演講中,我曾指出華爾街對標普 500 指數 2024 年表現的預測差距有多大。 如果我沒記錯的話,我指出華爾街對 2023 年標普 500 指數表現的預測是多麼的錯誤。

合理的提問:股市預測只是心理上的撓癢癢嗎?

歷史通常是押韻的,而不是重複的,但在華爾街分析師預測錯誤的情況下,歷史卻近乎重複。

在市場中摸爬滾打了幾十年,我不得不說:要證明巨集觀經濟預測的價值真的很難。 我不是說永遠做不到。 我也不是說沒有巨大的需求——事實上,有巨大的需求,這也是問題的一部分。

人的大脑厌恶模糊性,而经济学等社会科学充满了模糊性,这促使我们的大脑把预测当作挠痒痒的东西,无论准确与否,都会赋予它过高的心理价值。

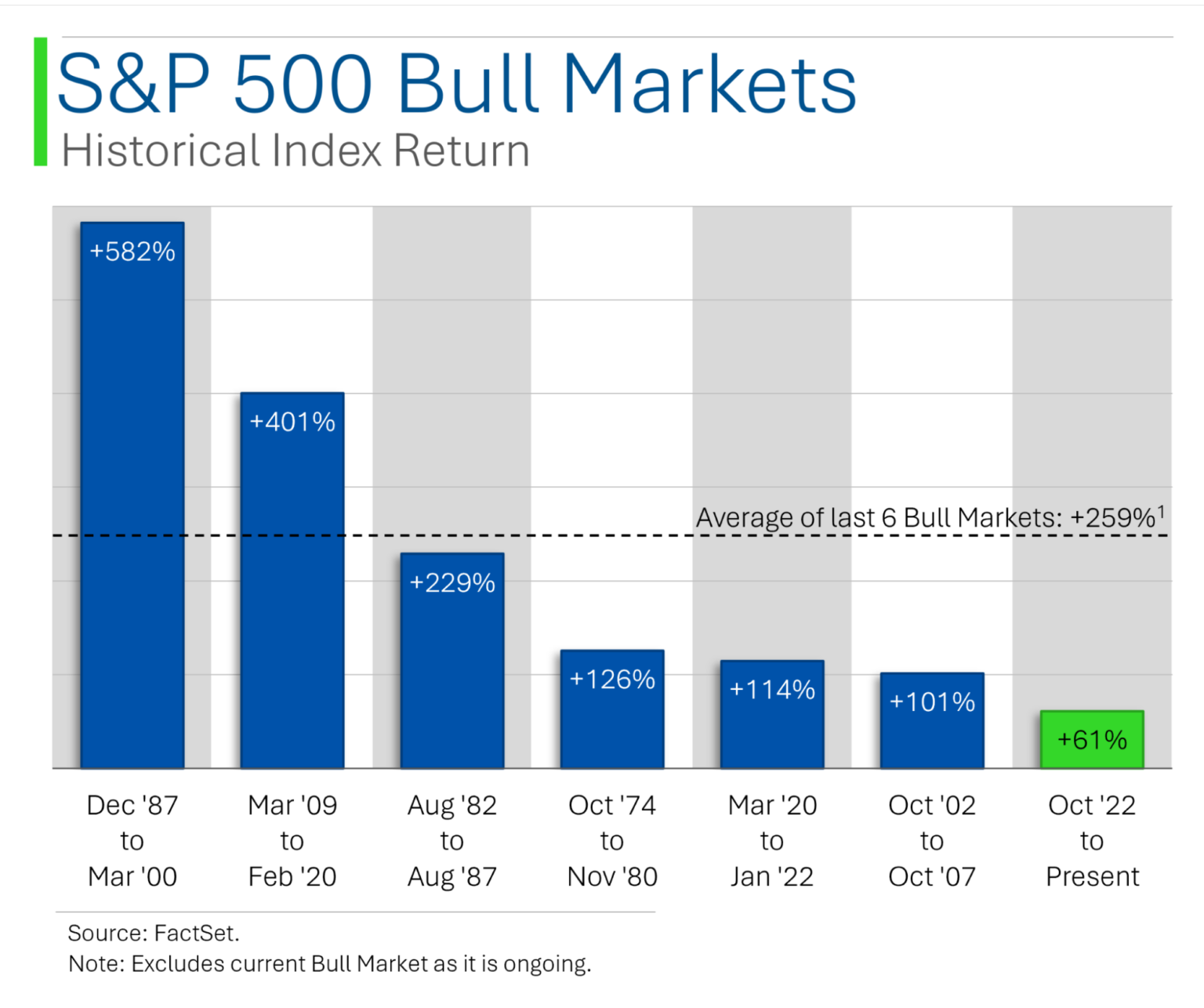

MarketLab公司可靠的Ryan 製作了一張圖表,從技術上看,我們最近的小牛市並不長——至少從技術上看是這樣:

我說 「技術上」是因為可以說,自 2009 年以來,除了短暫的 COVID 下跌和 2022 年的崎嶇外,市場總體上一直看漲。 我們還可以更進一步說,自 1982 年以來,除了幾次經濟衰退之外,市場總體看漲——美國已經很久沒有出現長期的平淡市場了。

反駁者認為,將 「短暫 」的經濟衰退特殊化(這是個詞嗎)是沒有抓住重點,因為二戰後的經濟衰退平均只持續了10個月,相當短暫。 換句話說,經濟衰退通常比我們想像的要短。

過去兩年最佳和最差股票的經驗教訓?

Bespoke 投資集團決定開始主動給我寄東西,這樣做的一個好處是,公平地說,這些都是好東西。

我還從過去兩年標準普爾 500 指數表現最好和最差的公司名單中獲得了一個令人驚訝的反常教訓。

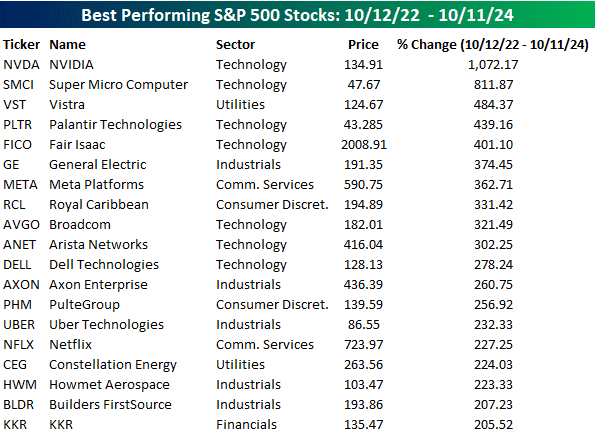

先看看每隻股票,然後我們再談更多。 以下是表現最佳的股票,英偉達(NVIDIA)領跑(儘管獨立電力生產商Vistra (NYSE: $VST)實際上才是 2024 年標準普爾 500 指數最佳股票),沒有人會對此感到驚訝:

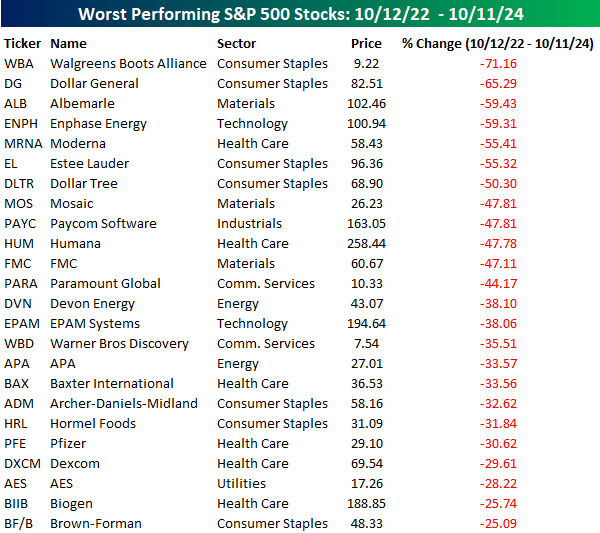

以下是表現最差的國家:

什麼是反常教訓? 是結果的多樣性。 但兩組股票都不是完全地多樣化的:贏家集中了人工智慧驅動的科技股,輸家集中了枯燥乏味、吞噬通脹的主食消費股以及醫療保健股。

(請注意,有些行業似乎有些偏離; 我會把金融科技薪資公司Paycom(NYSE: $PAYC)–MyWallSt 的 Emmet Savage 最近在 BBAE 採訪中推薦了這家公司–稱為 「科技」,而不是 「工業」; 住宅建築商往往是他們自己的行業(相對於 「消費者自由裁量權」); 例如,我不能百分百確定一家名為Uber Technologies (NYSE: $UBER)的公司是否屬於工業)。

但總體而言,贏家和輸家比我想像的更加特立獨行。 因此,從長期投資的角度來看,我一直更喜歡尋找偉大的公司,而不是偉大的行業。

首先,我認為它更持久(偉大的行業起起伏伏); 其次,許多 「偉大 」的行業實際上在個體層面上並不偉大:它們是由一家或幾家偉大的公司拉動起來的,這些公司創造了足夠的回報,掩蓋了大量業績不佳的公司。 2500 多家美國汽車公司來來去去,而我們現在只有寥寥幾家公開上市的汽車公司。 汽車行業是一個偉大的行業嗎? 對大多數投資者來說不是。 但對投資者來說,也有幾家偉大的汽車公司。

高市盈率股票:它們現在在哪裡?

1994 年,Josef Lakonishok、Andrei Schleifer 和 Robert Vishny 三位學者(我稱他們為 「LSV」,因為其他人都這麼叫他們)發表了一篇被引用次數最多的投資文獻: 逆向投資、外推法和風險.

LSV 利用 1963 年至 1990 年的數據,按照兩個標準將股票分成十等份,即每 10 個股票為一組,最終向價值投資致敬:

- 市盈率(嚴格來說是 E/P,學術界更常用 E/P,但 「P/E 」絕對表達了這一概念)

- 歷史銷售增長

他們的發現是什麼?

- 市盈率最低的十分位數股票每年 比最高的十分位數的漲幅高出 4 個百分點

- 跟蹤銷售額增長率最低的十分位數每年比增長率最高的十分位數高出 7.3 個百分點

- 市盈率最低、銷售額增長最慢的 「價值型 」股票組合每年比市盈率高、銷售額增長快的 「魅力型」股票組合高出11個百分點(! )。

在一個有時以小數點來衡量業績優劣的世界里,每年(平均)整整 11 個百分點的業績簡直令人驚歎。

但是,近乎零的利率帶來了多麼大的變化!

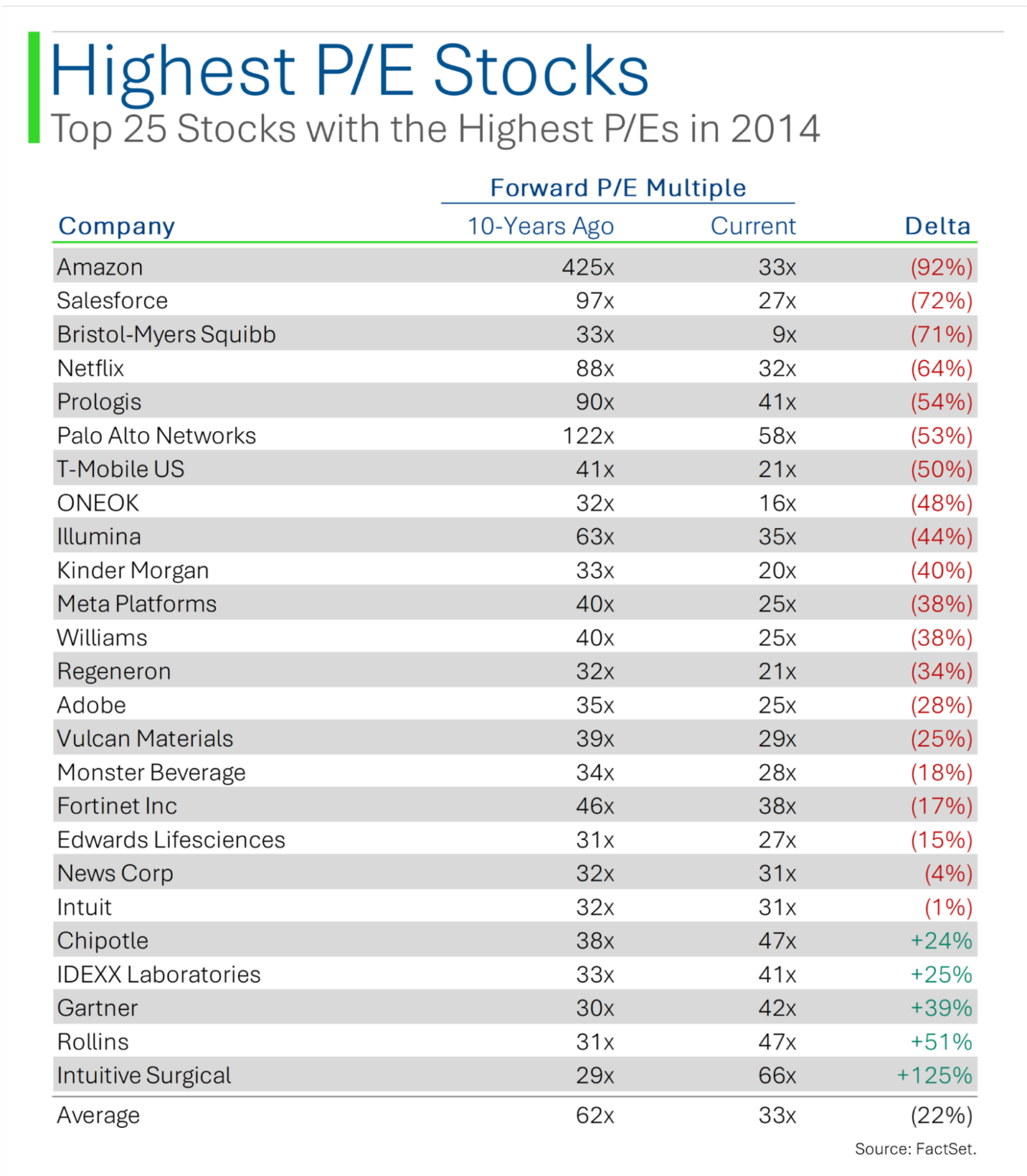

市場實驗室(MarketLab)值得信賴的Ryan (他至少在發佈資訊豐富的圖表方面值得信賴)使用遠期市盈率而不是更常見的歷史市盈率,對 2014 年市盈率最高的股票進行了比較隨意的研究。 他首先發現,大多數股票的倍數(市盈率)都有所壓縮:

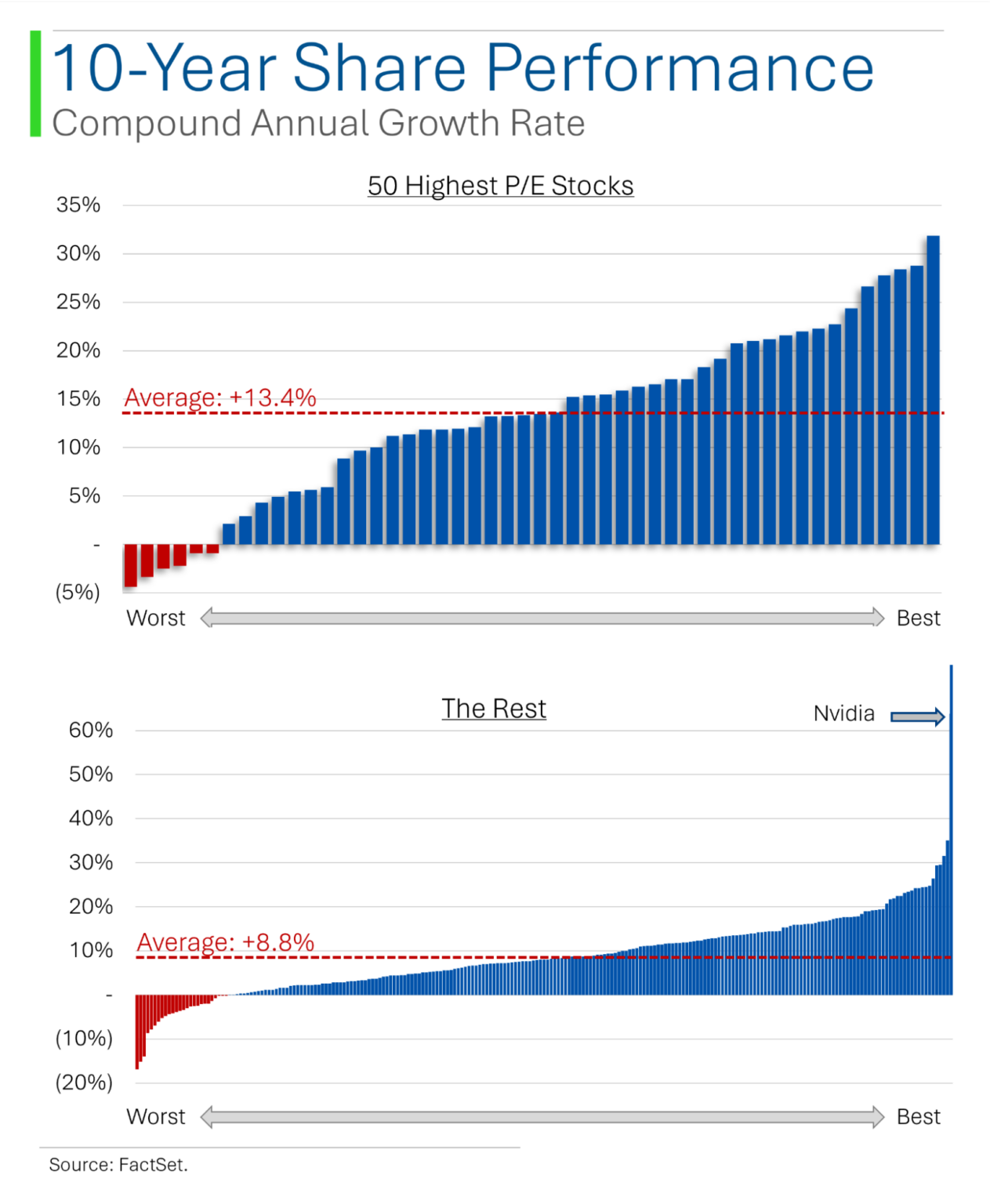

這是有道理的,因為樹木不會長到天上去。 但有趣的是,Ryan發現,在過去 10 年裡,高市盈率股票的平均回報率實際上要好於平均市盈率股票的回報率:年收益率為 13.4% 對 8.8%。

因此,LSV 的研究結果並不總是正確的。

中國的刺激政策令市場失望——但是否還會有更多政策?

經濟學最難的地方在於它是一門社會科學。

無論從哪個角度看,中國經濟和股市近來的表現都不盡如人意。 9 月 24 日宣佈的貨幣刺激政策短暫提振了中國股市。 中國往往是一個由政府政策驅動的市場,因此這種模式很典型:投資者利用最新利好消息的勢頭進行交易,但價格在飆升之後又會回落。

但價格並沒有一路回落,因為投資者期待著更多的刺激措施——特別是財政刺激措施,以補充貨幣刺激措施(財政刺激措施通常涉及稅收和支出,一般由國家財政部負責,而貨幣刺激措施更多涉及利率和貸款,一般由國家中央銀行負責)。

在上週末的公告發佈之前,投資者希望能有一個介於人民幣 2 萬億元至人民幣 10 萬億元(約合 1.7 萬億美元)之間的財政刺激計劃。

市場認為這一宣佈本身反常且缺乏具體內容,中國股市自此開始下跌,但有傳言稱,10 萬億元人民幣的一攬子計劃正在醞釀之中。

這行得通嗎? 聯邦政府最容易幫助省級和地方政府。 可能還有國有企業。 這些方面涉及的社會科學較少。 但是,迫使銀行向民眾提供有吸引力的貸款和消費激勵型計劃(如美國的 「舊車換現金」計劃)是一回事,民眾是否真正決定使用這些貸款和計劃又是另一回事。 在一個消費者信心不足、傳統儲蓄率為 %-50% 的國家,使用這些貸款和計劃並非必然。

積極的觀點認為,政府正在改變調子,終於大張旗鼓地支援本國市場和經濟。 從社會科學的角度來看,這種信號有很多好處。 我們的朋友、MarketGrader 公司的卡洛斯-迪埃茲(點擊此處查看 BBAE 的 MarketGrader 投資組合) 在他的文章中大致闡述了這一觀點,他說,至少政府的新意圖是明確的,而且正在為未來的支援搭建 「腳手架」。

消極的觀點(如果你想瞭解特別消極的觀點,請觀看這段視頻)是,即使在中國,政府以前曾試圖抑制房地產市場,現在又試圖讓它回升,但政府要迫使消費者更有信心——從長遠來看,中國經濟的成功取決於更多的消費支出——或迫使潛在的借款人借款,仍然不是一件容易的事。 你可以把馬牽到水邊,但不能讓它喝水。

我們將拭目以待哪種觀點占上風。

本文僅供信息參考,既不構成投資建議,也不構成買賣證券的邀約。 所有投資都存在固有風險,包括本金的全部損失,而且過去的業績並不保證未來的結果。 在做出任何投資決策之前,請您進行充分的研究或諮詢金融專家。 本文作者和 BBAE 在所提及的任何投資中均未持有頭寸。