槓桿ETF:您是否應該買入並持有?

彭博社的馬特–萊文(Matt Levine)引用了凱蒂-格雷菲爾德(Katie Greifeld)在彭博社撰寫的一篇文章(可能需要註冊),文章討論了GraniteShares產品的怪異表現,該產品的日收益率是微策略公司(MicroStrategy)的三倍–微策略公司是一家極不穩定的公司,由於執行董事長邁克爾-賽勒(Michael Saylor)的加密貨幣傾向,該公司已成為事實上的比特幣代理銀行。

凱蒂表示:

“微策略本身今年的漲幅超過 100%,而 LMI3 則下跌了近 82%”。

表面上看,這似乎很奇怪,一個本應將股票回報率提高三倍的基金–這意味著一隻股票上漲 100%,回報率就會超過 300%–卻下跌了82%,從而跑輸其跟蹤的標的 182%。

事實上,這是按照計劃進行的。

這並非 MicroStrategy 獨有的現象。 摘自《華爾街日報》2008 年的一篇文章:

“…… 更令人困惑的是,旨在獲得兩倍於道瓊斯美國房地產指數相反回報的 ProShares 基金在 2008 年下跌了 50%,而該指數也下跌了 43%。

槓桿 ETF 是怎麼回事? 讓我們來解讀一下–為什麼它們的長期表現並不總是那麼糟糕。

槓桿ETF如何運作

如果你了解槓桿 ETF(GraniteShares 的 LMI3 嚴格來說是一種交易所交易產品,但在這個層面的討論中想法是一樣的),你就會知道它們旨在為你提供標的資產–最常見的是指數,但現在有時也包括熱門個股–每日表現的一些衍生產品(2 倍、3 倍、-2 倍,等等)。

您可能還知道,由於槓桿ETF通常每天重置或調整,2倍或3倍的業績表現實際上只是一天一個樣,長期回報可能與標的物大相徑庭,GraniteShares MicroStrategy ETP 就是一個例子,即使知情者對此完全沒意見。

- 波動拖累:有沒有聽過這樣一句投資諺語:50% 的跌幅需要 100% 的漲幅才能達到收支平衡? 這就是波動拖累。 由於複利的作用方式,下行趨勢甚至水準趨勢的波動性對槓桿ETF(和ETP,但我只說 “ETF”,以方便速記)回報的影響比你想像的要大。 槓桿表現也有路徑依賴性:一系列放大的下跌走勢可能會挖出一個很難爬出來的坑。 比如說,如果標的下跌 30%,那麼它需要上漲 42.8% 才能達到收支平衡。 但如果 3 倍 ETF 下跌 90%,則需要上漲 1,000% 才能實現收支平衡。

- 買高賣低 再平衡機制:槓桿 ETF 通過使用槓桿本身為您提供槓桿,這是有成本的,但更普遍的是,由於它們需要保持一定的股票與槓桿(可能是字面借貸,也可能是期貨合約)比例,當標的物價格上漲時,它們需要買入更多,而當標的物價格下跌時,它們需要賣出一些。 在價格上漲時買入更多,在價格下跌時賣出,這與我們在投資中接受的教育恰恰相反。

“衰退 ”聽起來很可怕,而且很容易引起誤解。 因此,美國證券交易委員會曾就槓桿 ETF 寫過警告–這是 2023 年的警告–而媒體對它們也並不友好:

那麼,槓桿 ETF 和 ETP 是低能兒的專利嗎? 不足以。 它們是為日間交易者準備的。 至於日間交易是否是件好事,這要另當別論,但值得稱讚的是,這些公司一般都很清楚自己的目標使用者,並謹慎地建議投資者不要長期持有這些槓桿產品–即使不是每個投資者都會看標籤。

但大多數人是這樣做的。

馬特的彭博社朋友凱蒂指出,以Direxion Daily TSLA Bull 2X SharesETF 為例,該基金每 3.5 天翻轉一次持股(而普通的非槓桿 Vanguard 標準普爾 500 指數 ETF VOO 的翻轉時間為 185 天),這意味著投資者正按照預期使用槓桿 ETF(至少是這隻 ETF)進行日內交易。

馬特對此表示慶祝:

“無論如何,好消息是:(1)這些產品很有趣; (2)人們似乎明白它們不是買入並持有的產品」。

但如果有人想購買並持有槓桿ETF呢?

簡而言之,這很難一概而論,其波動性非常大,以至於您的投資可能會化為烏有,而且其表現在很大程度上取決於您投資的確切時機,但儘管如此,槓桿 ETF 仍能提供相當驚人的買入並持有回報。

博盛資產管理公司(Bosun Asset Management)的克利斯蒂安-克納普(Christian Knapp)在LinkedIn上發表了一篇很好的文章,認為槓桿 ETF 作為長期投資受到了不公平的詆毀。 在我看來,這篇文章有點過於積極,因為我希望看到更多在真正惡劣時期的表現,但克利斯蒂安在這個例子中提出了一個合理的觀點:

“以 SSO(每日 2 倍於標準普爾 500 指數)為例。 從 2006 年 6 月成立到 2022 年 12 月底,我們看到它的累計回報率高達 404%。 這遠遠高於其非槓桿對應產品 SPY,後者的回報率為 209%。

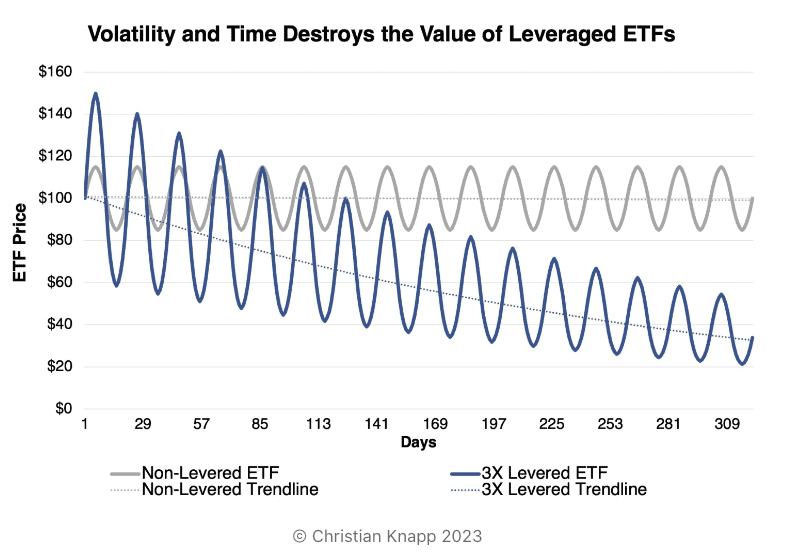

他還展示了一張圖表,說明即使在 「均值持平 」的波動期–儘管有漲有跌,但波動凈值為零–槓桿 ETF(藍色斜線)的表現也不如普通 ETF(灰色斜線)。

因此,槓桿ETF就像一艘正在下沉的船,如果你買入並持有它們,而相關資產又沒有上升軌跡,那麼你的財富就會被摧毀。

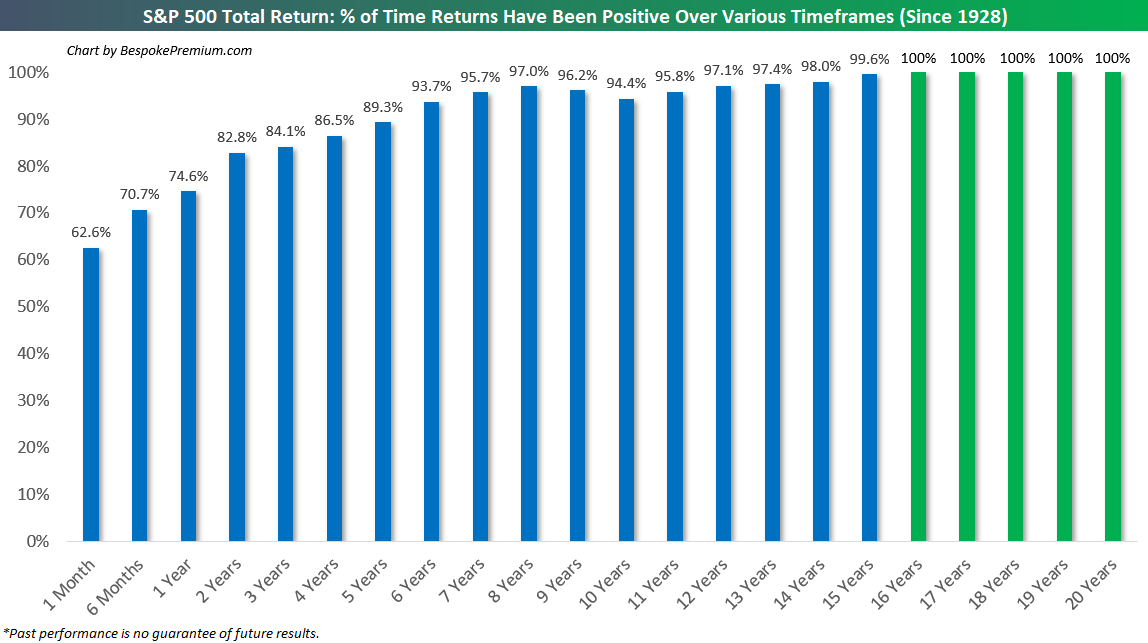

但股市不是通常都會上漲嗎? BBAE 博客的忠實讀者都知道,隨著時間的推移,股市一直在上漲,而且漲勢穩定:

來源:Bespoke Investment Group貝斯基投資集團

因此,儘管包裝上寫著 「僅限當日交易 」的警告,儘管槓桿 ETF 可能會產生反直覺的回報模式,而且費用高於平均水準,但我們不應該諱言,只要相關資產在很長一段時間內上漲,如果你長期持有,是否真的會沒事。

答案取決於你對 「OK 」的定義,但僅就追蹤美國標準普爾 500 指數的 ETF 而言,你本可以賺一大筆錢。

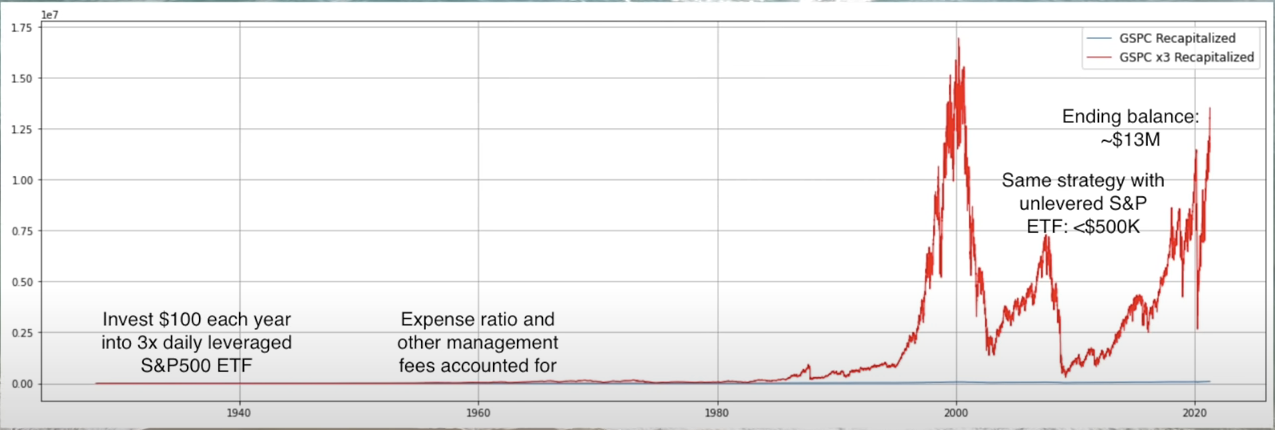

我是根據一位 「華爾街千禧一代 」的計算結果得出的結論,他製作了這段視頻,內容是他對假設的 3 倍標準普爾 500 ETF 進行的類比,時間可以追溯到 1927 年。

在你興奮之前,請考慮一下他的警告:收益在很大程度上取決於你何時建立頭寸。

他還指出,如果你在錯誤的時間一次性投入一筆資金,在大蕭條前後購買 3 倍槓桿的 ETF “會讓你破產”。 如果你運氣好,在正確的時間買入,你的回報將是驚人的。

但他最真實的結果來自於美元成本平均法的回溯測試,因為這更接近於現實生活中人們的長期投資方式,而且還有 “時間多樣化 ”的好處,這對於狂熱波動的槓桿 ETF 尤為重要。

華爾街千禧年》類比了自1927年以來,每年向3倍槓桿的標普500 ETF投資100美元的情況。 這是一次瘋狂的投資,但最終卻大大超過了普通市場的表現,相比之下,普通市場的結果顯得平淡無奇(藍線)。

假設的 3 倍 ETF 會給投資者留下 1,300 萬美元,而普通標準普爾 500 指數的投資者只有不到 50 萬美元。

自 1927 年起,每年將 100 美元投資於同樣是理論上 3 倍槓桿的標普 500 ETF 的理論結果。 來自 YouTube 上華爾街千禧年視頻的截圖

當然,這是在知道市場從 1927 年開始就一路上揚的情況下。 而對於大多數人來說,50 或 60 年可能是投資的最長期限 — 這還是在年輕時就開始投資的前提下。 這意味著,雖然 100 年的例子很有參考價值,但它低估了現實生活中投資者的風險,因為他們可能需要在其中一個可怕的縮水期動用資金。

對位的對位

你寧可擁有 1300 萬美元,也不願擁有 50 萬美元,我也是如此,而且我確實認為,槓桿 ETF 有點受到不公平的誹謗,或者說有點分類不當,從這個意義上說,如果持有足夠長的時間,而且如果標的廣泛的指數,可以挖掘人類(至少是美國人類)取得的整體經濟進步(如標準普爾 500 指數),那麼槓桿 ETF 可以提供有吸引力的–如果是瘋狂的–回報潛力。

考慮到大多數股票都會虧損,我對將單一股票槓桿 ETF 作為買入並持有的投資要謹慎得多。

我再次明確指出,ETF 公司不把槓桿 ETF 作為長期持有的標的至少是有充分理由的,而且我也不想給人留下 3 倍(或 2 倍,或 1.5 倍)槓桿 ETF 是任何投資者的 “巢蛋 ”式投資的印象。

無論如何,投資者真的能忍受多年持有槓桿ETF嗎?

在研究這篇文章的過程中,我偶然發現了一種槓桿ETF(LETF,它們被稱為槓桿ETF)愛好者的亞文化。 並不是每個帖子都反映了深刻的理解–那些美國證券交易委員會的警告也有其作用–但在這個 Reddit 線程中,一個叫 BetweenCoffeeNSleep 的使用者分享了一些相關的行為金融學智慧:

“…這就是為什麼大多數人不應該做多 LETF 的原因。 數學問題可以說討論得太多了。 而人的心理因素卻被嚴重低估。 人們在恐慌中以 1 倍的虧損拋售。 持有 2 倍或 3 倍,度過這樣的一年,會讓人覺得永遠沒有盡頭。 如果你沒有做好準備,閱讀人們對 LETF 的評價會讓你的情況更糟。

如果這些頭寸在您的總資產配置中佔很大比重,上述所有情況都會成倍放大。

“這些東西會劇烈運動,會對毫無準備的持有者造成情感傷害。

CoffeeNSleep 說得沒錯。

Dalbar Research 發現,在標準普爾 500 指數本身上漲 10%的 20 年間,美國共同基金投資者的平均收益僅為 4%,這要歸功於糟糕的時機選擇–在高點買入,在低點恐慌性賣出。

如果普通投資者僅憑枯燥乏味的標準普爾 500 指數就能把決策能力降到 「松鼠過馬路 」的水準,那麼可以想像,如果買入並持有 3 倍槓桿的 ETF,會造成怎樣的情緒超載。

因此,是的,您完全可以長期購買並持有槓桿ETF。

用投資組合中很小的一部分 「娛樂資金 」進行測試可以嗎? 也許對某些人來說是這樣,但我無法告訴你什麼適合你。

您是否應該對您投資組合中的任何重要部分也這樣做? 我想沒有人會這麼建議。 最好把槓桿 ETF 當作時代的產物。

本文僅供信息參考,既不構成投資建議,也不構成買賣證券的邀約。 所有投資都存在固有風險,包括本金的全部損失,而且過去的業績並不保證未來的結果。 在做出任何投資決策之前,請您進行充分的研究或諮詢金融專家。 本文作者和 BBAE 在所提及的任何投資中均未持有頭寸。