每周綜述:本幣CPI、本幣波動率、優步(Uber

波動性:對未來股票回報有利嗎?

就在一個多星期前,美國股市出現了通常只有在職業摔跤比賽中才能看到的走勢:它被重重地摔倒在地,然後又迅速站了起來。

如果你是投資新手,你可能會驚訝地發現,價格的“內部”——或者從技術上說,作為價格的 衍生品——本質上是一種微型資產類別,許多投資者都在關注它,有些人還專門對它進行交易:波動率。

事實上,我還記得在對沖基金時代,一些投資者交易波動率的波動率,現在甚至有一種指數可以追蹤這種波動率。

波動通常會降低價值。

例如,假設一棟房子現在價值 100 萬美元。 在方案 A 中,一年後它將價值 100 萬美元。 在方案 B 中,它將價值 200 萬美元或 0 美元。

儘管兩個方案的預期值相同,都是100萬美元,而且方案B可能會有很大的回報,但全軍覆沒的風險會讓大多數人選擇方案 A,至少在涉及到他們的基本生活開支方面是這樣。

這是一個極端的例子,但即使是 150 萬美元/50 萬美元或 120 萬美元/80 萬美元的回報也包含同樣的動態:增加不確定性是一個負面因素,大多數投資者都希望有更高的預期價值來彌補。

(一個例外是股票期權的定價,波動率對股票期權是有利的,因為它增加了期權最終獲利的可能性。 另一個例外可能是一小部分真正追求風險的投資者–他們並不是為了潛在的更多回報而願意承擔更多風險,而是將風險視為一種福利,但這種人並不多)。

說回波動性,Creative Planning 公司的查理-比列洛(Charlie Bilello)發現,雖然波動性可能仍然 “不好”,但它往往會帶來更高的後續股票回報。

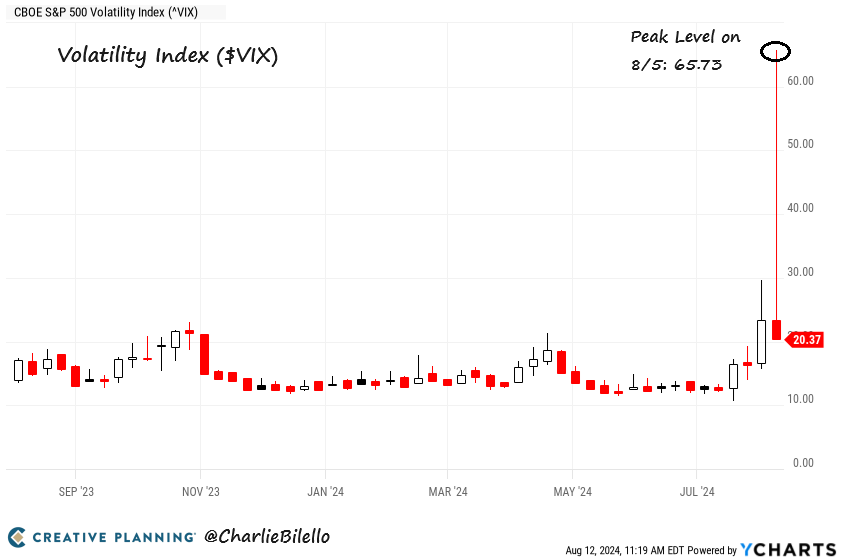

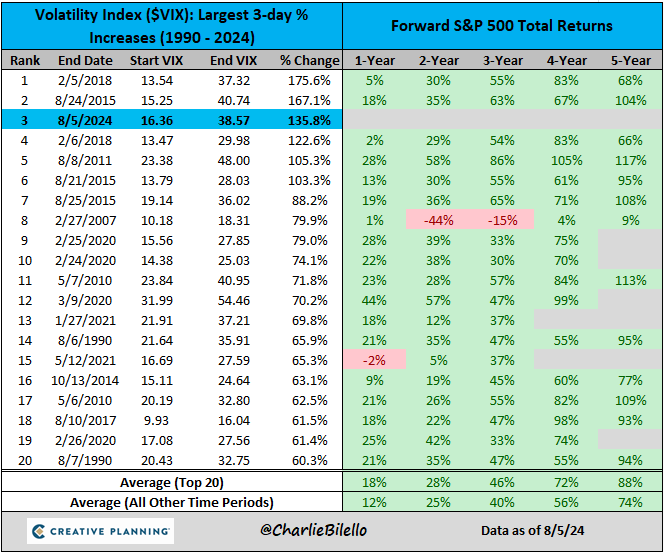

10 天前的市場大跌是有記錄以來第三大的三天飆升(這似乎是一個奇怪的時間段,但查理選擇了這個時間段)。 查理的圖片可以讓我們更直觀地瞭解這次飆升:

但從下圖中可以看出,在連續三天大幅波動后的一年中,市場平均上漲了 18%,遠高於平均水準。

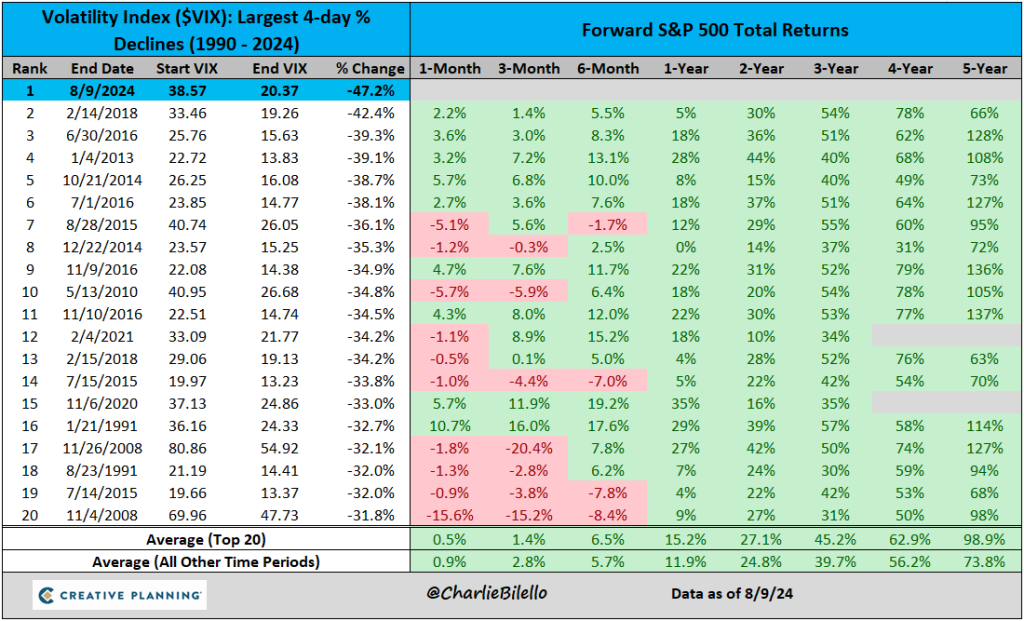

還記得職業摔跤嗎? 市場受到了重創,但隨後幾天又馬上回升。

隨著局勢的穩定,市場出現了單次最大的四天波動率跌幅。

有趣的是,波動率暴跌後的後續年度回報率也大大高於平均水準,只是略低於波動率飆升后的回報率:15.2%.

因此,換句話說,儘管波動性很糟糕,但在 「波動 」或波動的波動性很高的時期之後的股票回報往往很好。

我這個吹毛求疵的人還是會懷疑:

- 為什麼是三天和四天? 一日游、兩日游和三日游在明年的收益率上有多大差別?

- 波動率從上升到迅速下降的時間越短,收益越高嗎? 換句話說,波動率上升后又迅速回落,是否比波動率上升後又緩慢回落更為有利(從邏輯上講,可能是這樣,因為逐漸回落似乎預示著持續存在的擔憂,而不是一次性的飆升)。

撇開挑剔不談,在其他條件相同的情況下,查理的潛在數據挖掘看起來確實是個好消息。 但請記住,在投資中,其他任何因素都不可能是平等的,壓倒一切的因素可能會出現,也確實會出現。

通貨膨脹率現已低於 3%

美聯儲有兩項任務:

- 價格穩定,這並不是字面上的意思,而是指價格每年增長約 2%,而且在半官方聲明之後,甚至不是穩定的 2%,而是大概的、長期平均意義上的 2%,以及

- 充分就業,並不是指所有工人都有工作,而是指沒有人因為經濟放緩減少了對工人的需求而失業。 至少這是其中一個定義。 還有其他定義。

在過去幾年裡,儘管失業率在7月份飆升,但就業率一直徘徊在50年來的高點附近,因此直到最近,大多數人一直在關注通脹率,以衡量美聯儲的表現如何。

通脹率在達到 2% 的過程中略顯頑固,但剛剛公佈的 7 月份 CPI 數據(嚴格來說,是截至 7 月 31 日的追蹤年度數據)為 2.9%,是 2021 年以來的最低值,因此美聯儲正在逐步接近這一目標。

在懷疑美聯儲一段時間後,市場現在認為通脹並不令人擔憂:

另外,如果剔除住房成本,美國的通脹率已經低於 2%,而住房成本一直是美國通脹率居高不下的原因。

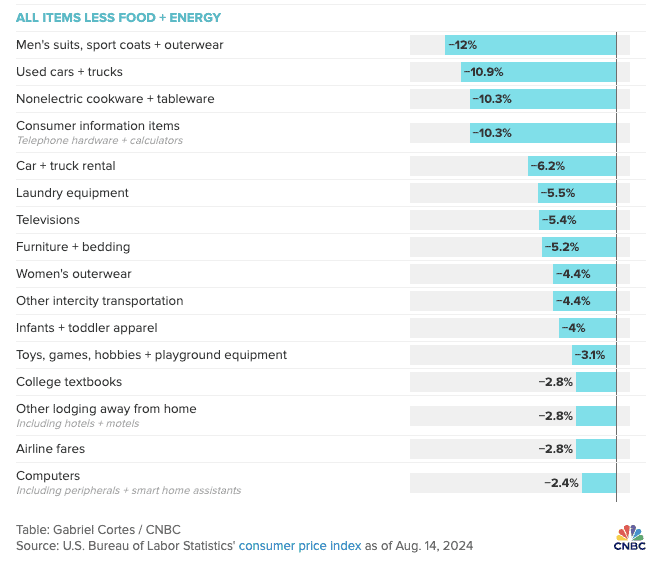

美國全國廣播公司(CNBC)製作了一張圖表,顯示許多物品的價格實際上正在縮水,而不僅僅是漲幅放緩。 下圖只是顯示了一些非食品和能源專案的通貨緊縮(食品和能源經常被剔除出通脹數據進行分析,因為它們的波動特別大):

我對 「男士西裝 」仍然榜上有名略感驚訝。

總之,緩和通脹看似無關緊要,而這正是問題的關鍵所在:投資者希望在這類問題上取得穩步、適度的進展,避免走極端。

如果通脹率下降得還不夠,美聯儲就會將目標轉向在更長時間內維持更高的利率,這將使股票價值持續下跌。 市場已經擔心美聯儲在降息方面略微落後於許多其他央行。 如果通脹率下降過快,表面上看似乎是好事,但至少有一部分投資者會擔心過高的利率會使美國經濟陷入下行漩渦。 美聯儲可能會降低利率作為補償,這看起來會讓人感到恐慌,會讓很多人擔心事情將會變得多麼糟糕。

對於利率和認識新動物,請記住:不要突然行動。

Uber 做公司應該做的事

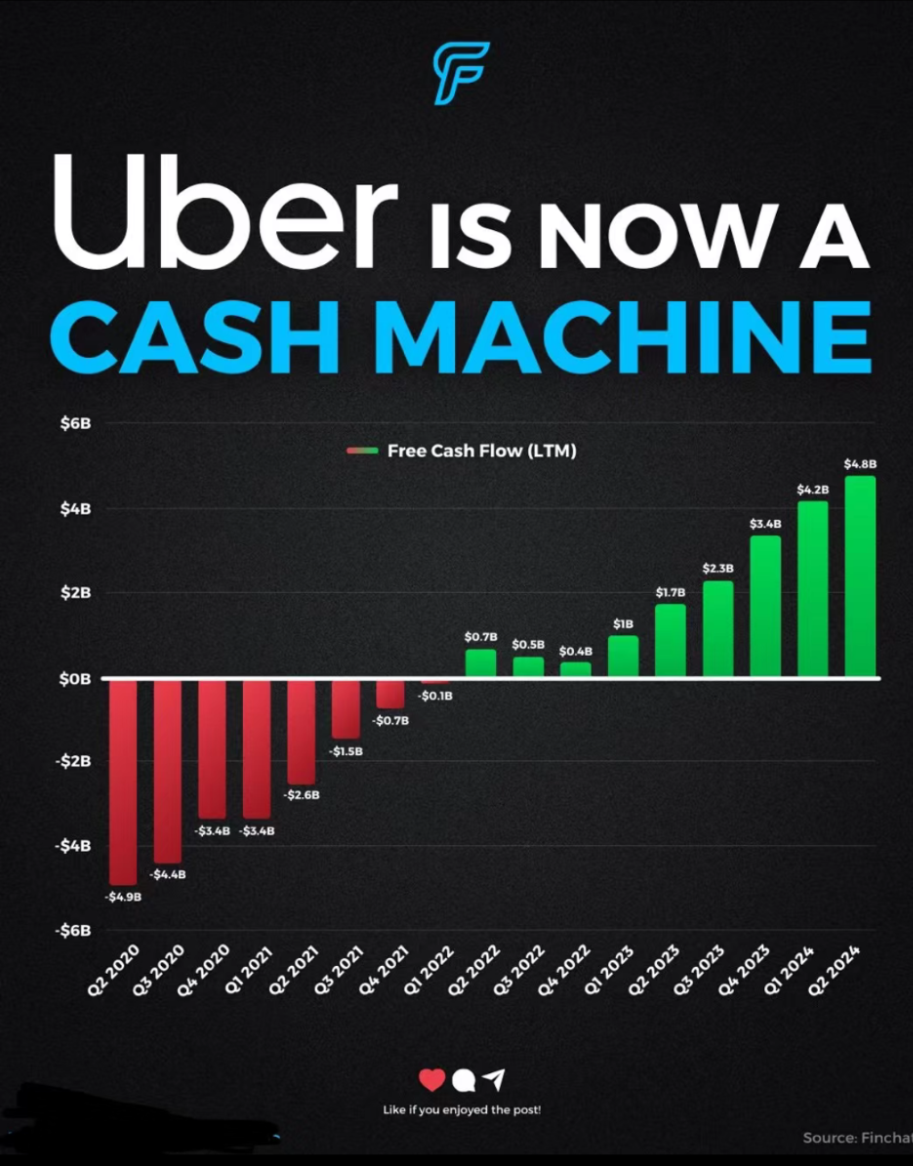

這其實並不是關於優步(Nasdaq: $UBER),而是關於普遍的股票,但當我看到 Finchat 的這張圖(由 GRIT 時事通訊分享)時,我被這樣一個事實打動了:有時候——並不總是,我也不太確定有多少時候——計劃真的會實現。

我記得五六年前,當我的朋友凱萊布(Caleb)在度假時,我曾為他的時事通訊客串撰寫過一篇關於優步(Uber)的文章; 當時,優步還是一個大實驗。 其商業模式完全未經驗證,公司虧損嚴重。

我不確定 2020 年第二季度是否是為了在下圖中顯示近乎完美的對稱性而特意選擇的,但無論如何,這表明有時公司確實會按計劃實現自由現金流為正,並回報其擁有者:

本文僅供信息參考,既不構成投資建議,也不構成買賣證券的邀約。 所有投資都存在固有風險,包括本金的全部損失,而且過去的業績並不保證未來的結果。 在做出任何投資決策之前,請您進行充分的研究或諮詢金融專家。 本文作者和 BBAE 在所提及的任何投資中均未持有頭寸。