每周綜述:通貨膨脹、股市創新高、美聯儲降息一次(暫時)

通貨膨脹 + 股市高點

假裝你想買一件通常售價 90 美元的東西,但現在它售價 100 美元。

您的物品價格被抬高了 11.11%。

如果只是一次性購買,多出的 10 美元可能只會讓人惱火,但如果你購買了很多這樣的東西,或者其他類似的東西,問題就會變得更大。

假設後來這東西又漲價了,這次漲到了 108 美元。 這算是好一點,但通貨膨脹率仍為8%。 後來,又漲到了 112 美元。 然後是 115 美元。 還有 117 美元。 等等。

有兩件事同時是真實的:

- 經濟學家和央行行長們都在慶祝。 通貨膨脹率從 11.1%驟降至 1.7%(就是最後一次117美元假設的情況)。

- 與通貨膨脹之前相比,普通人購買 90 美元的東西要多付 27 美元。 普通人不會為此慶祝。

從某種意義上說,這兩種觀點似乎都有道理。 我的意思是,停止或減緩 「流血」(即購買力下降)顯然是件好事,如果通貨膨脹沒有減緩,物價會更高。 但是,過分關注某物價格的一階導數——即價格變動的變化率——而忽略了絕對值的變動程度,這也是事實。

在現實生活中:

作為一名首席投資官,我對衡量批發價格的生產者物價指數(PPI)在 5 月份意外下降 0.2% 感到興奮。

作為父親,我還是要花 18 美元給兒子買 Chipotle 的雙層肉捲餅。

但這還不是全部。

我的意思是,如果物價上漲,但我的工資漲得更多,我實際上從通貨膨脹中受益了,不是嗎? 我的財富也是如此。 這一點非常重要,但卻經常被忽略(尤其是那些有目的的人)。

新冠大流行過後,美聯儲降低利率,增加流動性。 很好,只是這些錢並沒有如期進入日常經濟,至少在一段時間內是這樣。 它從根本上“抬高”了資產價格——股票、債券和房地產。 由於富人持有的資產越多,這種 「通貨膨脹」(從技術上講,通貨膨脹通常指的是物價普遍上漲,儘管一些強硬派認為它是指貨幣供應量的任何擴張)使富人變得更加富有,儘管這並不是美聯儲的目標。

最終,通貨膨脹以一種超出預期的方式進入了日常事務中。 幾年來,通脹率超過了工資增長(私募股權投資除外),因此,從事日常經濟工作的人感到痛苦是可以理解的:除非他們像你一樣是投資者——如果你正在閱讀 BBAE 的內容,那麼你很可能比大多數人更熱衷於投資——否則他們並沒有從 COVID 資產價格泡沫中獲益多少。 此外,他們的生活費用突然超過了收入。

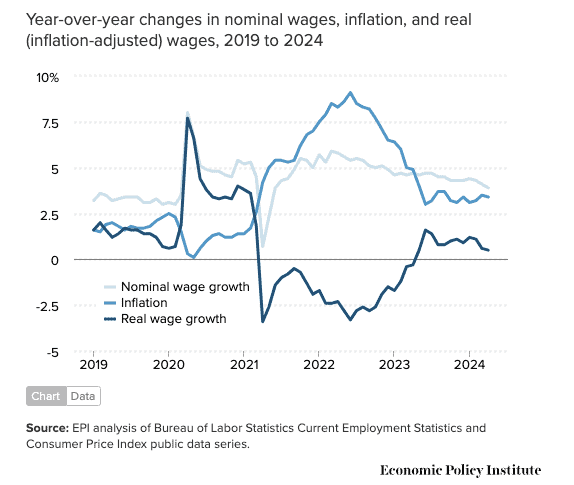

好消息是,一年多前的天平已經傾斜,這意味著美國普通工人不再擔心通貨膨脹,因為他們的工資增長超過了通貨膨脹。

經濟政策研究所的圖表說明如下:

因此,工資上漲,PPI 下降,CPI 至少持平(略低於市場預期)。

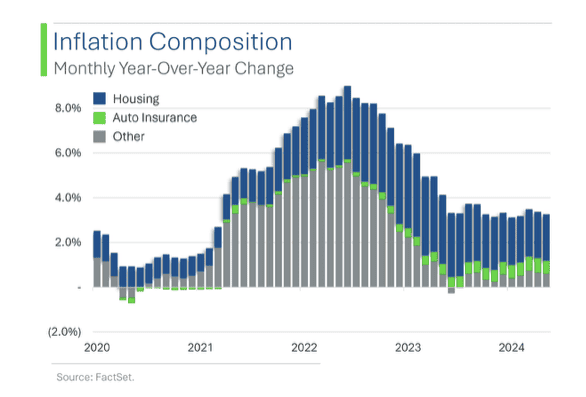

這是好消息。 事實上,一個名叫 「Ryan」的人在撰寫 StreetSmarts Substack 博客時指出,如果剔除住房和汽車保險費用,同比通脹率僅為 0.6%,這將是非常低的。

我需要支付住房和汽車保險,你也一樣,所以你無法將它們剔除。 但好消息是,我們多次讀到通脹走軟的新聞,而且當前的通脹越來越不涉及 “普遍 ”的價格上漲,而更多地局限於具體的事物。

這些利好消息足以讓美國股市創下新高,或至少説幫助股市創下新高:

當然——我在這裡以無黨派分析人士的身份發言——並不是每個人都感到高興。 而通貨膨脹幾乎總是如此。

通貨膨脹的作用有點像對消費能力徵稅(儘管與稅收不同,政府受益的程度並不那麼明顯),不將其政治化實在是太誘人了。 無論誰入主白宮,無論股市表現如何,對立黨派的專家和專欄文章作者都傾向於向選民渲染通貨膨脹。 目前,我們碰巧有一位民主黨總統,這意味著共和黨是反對黨,但如果形勢逆轉,類似下面這樣的頭條新聞來自民主黨的概率將達到 100%,所以我不認為這裡有什麼道德高低之分——這只是政治而已。 (平心而論,通脹走軟可能足以讓股市飆升,但通脹率仍遠高於美聯儲 2% 的目標,這意味著它仍然是一個正式的 “問題”,儘管是一個不斷改善的問題)。

如果我是民主黨的戰略家,我會把注意力放在通貨膨脹率的快速下降、美聯儲的獨立性(通貨膨脹率掌握在美聯儲手中的程度遠高於掌握在總統手中的程度,因此指責總統是很奇怪的事情)以及目前工資增長快於通貨膨脹率等方面。

如果我是共和黨的戰略家,我就會抱怨絕對物價水準過高,抱怨儘管現在工資增長快於通脹,但還有很多工作要做,房子和教育比上一代人更負擔不起了。

幸好,我兩者都不是。 但是,就像每隻股票都有牛市和熊市一樣,就像有兩種方法來看待上述 90 美元的例子一樣,通脹也有利弊和細微差別,我不希望你在不了解通脹如何運作的情況下就加入通脹 “部落”。

在投資中,平衡思維往往比部落思維更勝一籌。

美聯儲的一次降息

對此我就不多說了。

美聯儲的利率走勢很難預測,按照我的標準,甚至是不可能預測的——即使是美聯儲自己也沒法預測。

美聯儲暗示今年只會降息一次。 這樣的標題比比皆是。

令我感到奇怪的是,人們竟然這麼快就忘記了今年 1 月,市場預期 2024 年將有七次降息 (根據 CME FedWatch 工具),而且對 2024 年 3 月降息的預期高達 97%。

美聯儲自身的降息預測比七次少,但也還是完全錯了。

沒有人能預測美聯儲的利率走勢,這並不困擾我。 困擾我的,或者至少是讓我困惑的是,在有這麼多證據表明利率是不可能預測的之後,我們仍然在談論利率,好像預測利率是一件嚴肅的事情。

預言家的地球:沒人能準確無誤地預言這些事情,至少我沒見過。

我認為這是需求創造供給。

眾所周知,美聯儲提高利率是為了給經濟降溫,降低通脹。 而降低利率是為了刺激經濟。

近乎一致的共識是,美聯儲在 COVID 期間過度刺激了經濟,最終導致了 9% 的通脹率,但我認為美聯儲主席傑羅姆-鮑威爾(Jerome Powell)在那次失誤后出色地實現了經濟軟著陸。 儘管有很多 人反對,但他還是做到了(美聯儲主席和其他美國總統一樣,很容易成為眾矢之的)

美聯儲從預期的 2024 年七次降息轉變為一次降息(至少是目前預期的一次; 你現在應該知道這些事情是如何變化的),其 「陰暗 」的一面是,美聯儲認為通脹頑固不化,沒有以足夠快的速度自行回落。

因此,美聯儲的立場與我上文提到的通脹走軟這一亮點有些背道而馳。

不過,如果通脹持續走軟,美聯儲可能真的會在 2024 年晚些時候放心地降低利率(從技術上講,美聯儲只直接影響聯邦基金利率,但這是另一回事),這意味著——令人意外地! —— 目前關於降息一次的預測可能會再次出錯。

本文僅供信息參考,既不構成投資建議,也不構成買賣證券的邀約。 所有投資都存在固有風險,包括本金的全部損失,而且過去的業績並不保證未來的結果。 在做出任何投資決策之前,請您進行充分的研究或諮詢金融專家。 本文作者和 BBAE 在所提及的任何投資中均未持有頭寸。