當優秀投資者變得糟糕

尼爾-伍德福德( Neil Woodford )站在世界之巔。

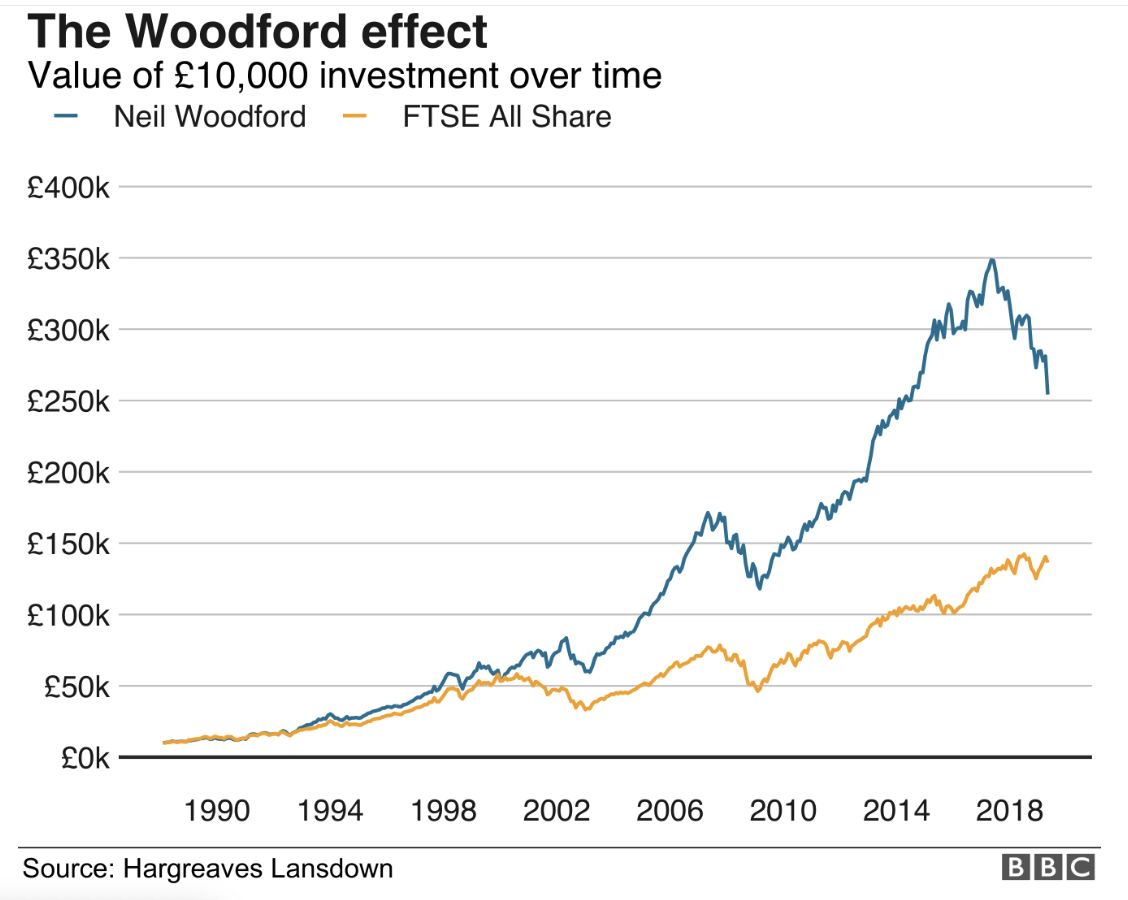

他被稱為 「英國的沃倫-巴菲特」,在大型基金管理公司 Invesco 任職期間,曾連續 25 年戰勝市場。 因此,2014年5月,他決定自己單幹,創立了伍德福德投資管理公司(Woodford Investment Management)。

如果你是一名投資者,還有什麼比把錢交給一個在四分之一個世紀里都能戰勝市場的人更聰明的呢?

尼爾的新基金第一年就超過了英國富時指數(18%),而後者僅為 2%,基金規模也增長到 100 億英鎊。

隨後,以收藏豪宅和超級跑車而聞名,並不謙虛的伍德福德開始向不在交易所交易、流動性差的小公司擴張。

私人市場投資對沃倫-巴菲特很有效,但對尼爾-伍德福德就沒那麼有效了。

當尼爾的投資開始陷入困境時,擔憂的投資者試圖撤資,卻發現沒有足夠的資金來滿足需求。 伍德福德的基金崩潰了,導致其 30 萬名投資者中的大多數人蒙受巨大損失。

儘管該基金已於2019年內訌,但這場鬧劇仍在繼續,高等法院法官於2024年2月批准了對虧損投資者的賠償計劃,英國金融行為監管局於2024年4月結束審查,宣佈伍德福德對流動性不足風險的理解存在 「缺陷」。 伍德福德的內爆至少已成為一本書的主題,而監管亂局也尚未結束。

在流覽下面 BBC 的圖表時,請記住伍德福德(現在是一名財經評論員)是在 2014 年開始經營自己的公司的,他的資金大概是在隨後的幾年裡滾入的——也就是說,當時的價格充其量 也就相當於基金最終的結算價,而且很可能比結算價高出很多。

平心而論,是令人擔憂的業績導致流動性危機的連鎖反應讓伍德福德基金陷入困境,而不僅僅是業績不佳。

但在投資過程中,有時事情會按部就班地發展,直到事與願違。

從 Midas Touch 到 Lead Touch(到億萬富翁)

比爾-米勒(Bill Miller)會理解的。

從 1991 年到 2005 年,這位 Legg Mason 明星連續 15 年戰勝市場。

有了這樣的穩定性,押注比爾-米勒似乎和押注尼爾-伍德福德一樣明顯。

許多人確實下了賭注:比爾在巔峰時期為美盛管理著 770 億美元。

幾年後,由於對雷曼兄弟、貝爾斯登、美國國際集團(AIG)和房地美(Freddie Mac)等金融股下了高額賭注,比爾的基金價值縮水了 2/3。 他的基金在同類840 隻基金中排名最後。

即使在危機過去之後,比爾的業績也是一塌糊塗,以至於幾乎是比爾一手將巴爾的摩公司推上風口浪尖的美盛公司也拋棄了他。

但與尼爾-伍德福德不同的是,比爾-米勒的故事有一個圓滿的結局:比爾通過自己的公司米勒價值合夥公司(Miller Value Partners)扳回一城,該公司旗下有對沖基金和共同基金,由比爾和他的兒子們共同經營。 比爾的米勒機會信託基金是晨星評級最高的基金,大多數年份都戰勝了市場。 比爾甚至在 2014 年為他的對沖基金購買了比特幣,並從中獲得了豐厚的回報。

於是,比爾回來了,儘管基金規模小了一些。 事實上,他現在已經是億萬富翁了。

所有投資風格都有 「變壞 」的時候嗎?

2008年,《商業內幕 》發表了一篇關於米勒隕落的文章(介紹了《華爾街日報》的一篇採訪),對米勒的評價頗有見地:

“…… 很難不得出以下結論:沒有哪種策略在所有市場都有效,沒有哪種策略永遠有效,也沒有哪種策略能阻止均值回歸的最終衝擊“。

比爾-米勒(Bill Miller)在《貨幣》(Money)雜誌上發表的這篇文章提到,對於價值策略而言,投資者真的需要願意將資金停放 10 到 20 年之久。

我喜歡這句話的殘酷性。

這不是我們想聽到的。

在最近的一篇文章中,我解釋了老虎機的支付演算法。 假設一台老虎機被設定為支付 90% 的入場費,這大致是一種典型的演算法。 它絕對不會在短時間內支付90%。 老虎機會 「攢錢」,偶爾支付巨額獎金——比如,在吸納了 100 萬美元之後,再支付 80 萬美元。 (沿途支付的另外 20 萬美元是為了讓人們繼續玩下去)。

換句話說,老虎機的收益分佈很不均勻。

投資收益如何?

如果你是 BBAE 博客的常客,你一定聽我說過美國亞利桑那州立大學教授漢克-貝森賓德(Hank Bessembinder)的研究結果:自 1926 年以來,只有 4% 的美股取得了全部收益,60% 的股票虧損。 你可能還記得,如果剔除過去 20 年中標準普爾 500 指數最好的 1.2% 交易時段,你的回報率將降低 93%。

集中投資是雙向的:如果你在過去 20 年裡錯過了標準普爾 500 指數最差的 1.9% 的日子,你的回報率將高出近 2,500% 。

在投资中,影响收益的力量如此集中,因此不难想象,整个投资风格都有可能偶尔出现长尾效应。

某些投資風格是否存在 「百年不遇的洪水」?

如果某些可投資資產的損失模式同樣分佈不均呢?

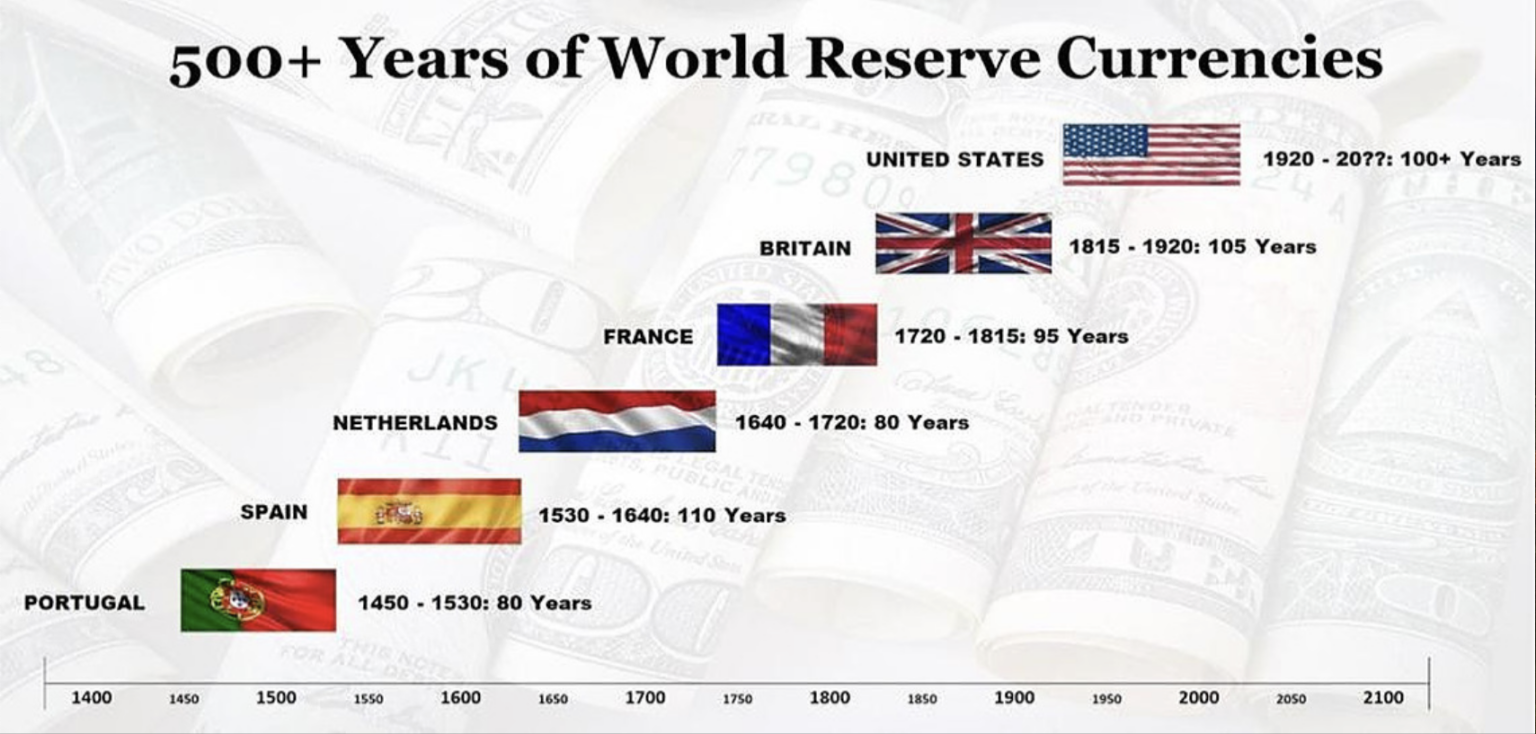

對於大多數個人投資者來說,貨幣並不是一種可投資的資產(這樣做也是明智的),但迄今為止,根據這個黃金網站的數據,世界儲備貨幣平均持續了 94 年,其中美元持續了 99 年。

CryptoMarkets 在 Reddit 上發佈的圖表(也考慮了動機)略顯寬鬆,但大體上具有相同的效果:

美元不僅僅是一種儲備貨幣。 從技術上講,它也是一種載體貨幣,這意味著它是全球過渡所選擇的貨幣(“儲備 ”更多的是指儲存),但長期以來,很多末日論者一直在譴責美元的衰落。 到目前為止,他們都大錯特錯了——事實上,美元在 2009 年後走強了,就在末日論者堅持認為美元會崩潰的時候——但有一天他們會是對的嗎?

如果是這樣,他們真的是對的嗎? 還是說,他們只是不守時的空想家,最終無意中報出了正確的時間?

這些問題沒有明確的答案。 從容應對這種模糊性正是投資的精髓所在。

大多數消息靈通的投資者都能理智地把握投資的起伏。 但研究表明,即使掌握了這些知識,他們也很難據此採取行動(或在最佳情況下不採取行動)。

在日間交易中,漲跌僅限於單日——這是一個短暫的強化週期。 但根據研究,約有 90% 的人在嘗試日內交易後都沒有成功。

如果人们在日内交易时,即使收益分布明显不佳且迅速显现,他们仍继续进行交易,那么我们该如何理解一种投资风格或经理在16年中有15年,或25年中有24年表现良好呢?

我認為我們做不到。

後視鏡會欺騙我們。 2019 年與尼爾-伍德福德一起投資是一個正確的決定,2006 年與比爾-米勒一起投資也是一個正確的決定。

只是,在隨機社會科學中,好的決定並不總能得到回報。

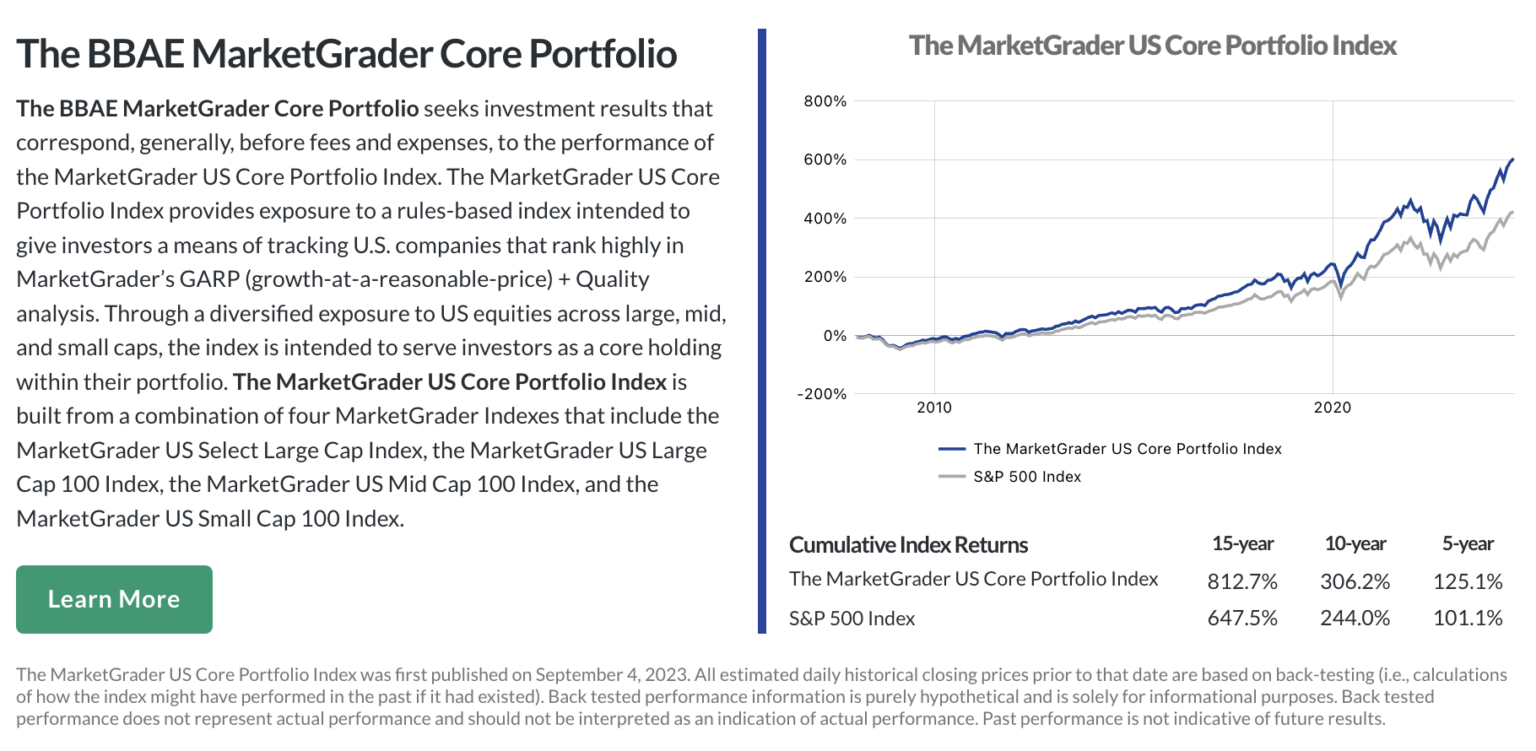

到目前為止,MarketGrader 已經取得了回報

在 BBAE,我們知道沒有投資者能一直讀懂茶葉–同理,也沒有投資風格能一直獲勝。 如果是這樣,每個人都會使用它,以至於它不再贏,這就像好市多新開了一條線,每個人都衝進去,直到這條線變得與其他線大致相同。

雖然我們無法解開社會科學的所有謎團,但我們可以為您提供跨因素、跨風格的多樣化投資選擇。 我們為您帶來了 MarketGrader。

MarketGrader 是一個基於因數的投資平臺,它使用 24 個因數(幾乎都是基本面因數,而且大多數都在學術研究中得到了充分驗證)來識別市場上最好(和最差)的股票。 事實上,它還會對這些股票進行排名。

我不能透露 MarketGrader 的秘訣(因為我不瞭解它,儘管我很瞭解其創始人 Carlos Diez),但舉例來說,MarketGrader 的演算法會通過被視為 「價值 」的指標(如市盈率)、被視為 「品質 」的指標(如投資回報率或其他衡量運營良好程度的指標)以及可能表明增長或勢頭的指標(事實上, 價格勢頭就是一個輸入指標)來尋找合理價格下的增長(GARP)。

其最終結果是設計出一個能夠適應市場條件的模型,旨在降低爆倉風險,同時增加在不同市場時期取得卓越的風險調整后業績的幾率。

其最終結果就是歷史上戰勝基準的結果:在 MarketGrader 的歷史上,52 個指數中有 47 個(超過 90%)戰勝了基準。

我們自豪地在 BBAE 提供三個獨家 MarketGrader 投資組合–你猜怎麼著? – 它們不僅在採用之前進行的回溯測試中表現出色,而且在 BBAE 部署的一年多時間里,它們都在實時結果中擊敗了基準。

您可以在這裡查看BBAE MarketGrader 的三種管理帳戶產品,注意它們的最低限額僅為 2000 美元,而其他地方的最低限額可能高達 50000 美元。

本文僅供信息參考,既不構成投資建議,也不構成買賣證券的邀約。 所有投資都存在固有風險,包括本金的全部損失,而且過去的業績並不保證未來的結果。 在做出任何投資決策之前,請您進行充分的研究或諮詢金融專家。 本文作者和 BBAE 在所提及的任何投資中均未持有頭寸。