| 參加 BBAE 於 1 月 31 日舉行的現場網路研討會:美國東部時間 1 月 31 日(週三)晚上 8 點,我將與 Brad Freeman(Stock Market Nerd 的創始人)一起舉行網路直播研討會。 我們將回答你的問題。 我將談論決定 2024 年投資格局的三大問題,Brad 將談論三大股票(亞馬遜是其中之一)。 希望你能參加。 請點擊這裡報名。 |

美國人喜歡黑馬的故事。 意想不到的勝利故事。 這些故事喚起了美國自己 「弱者戰勝強權 」的起源。

今天我有一個類似的故事送給你們。

讓我先做個鋪墊。

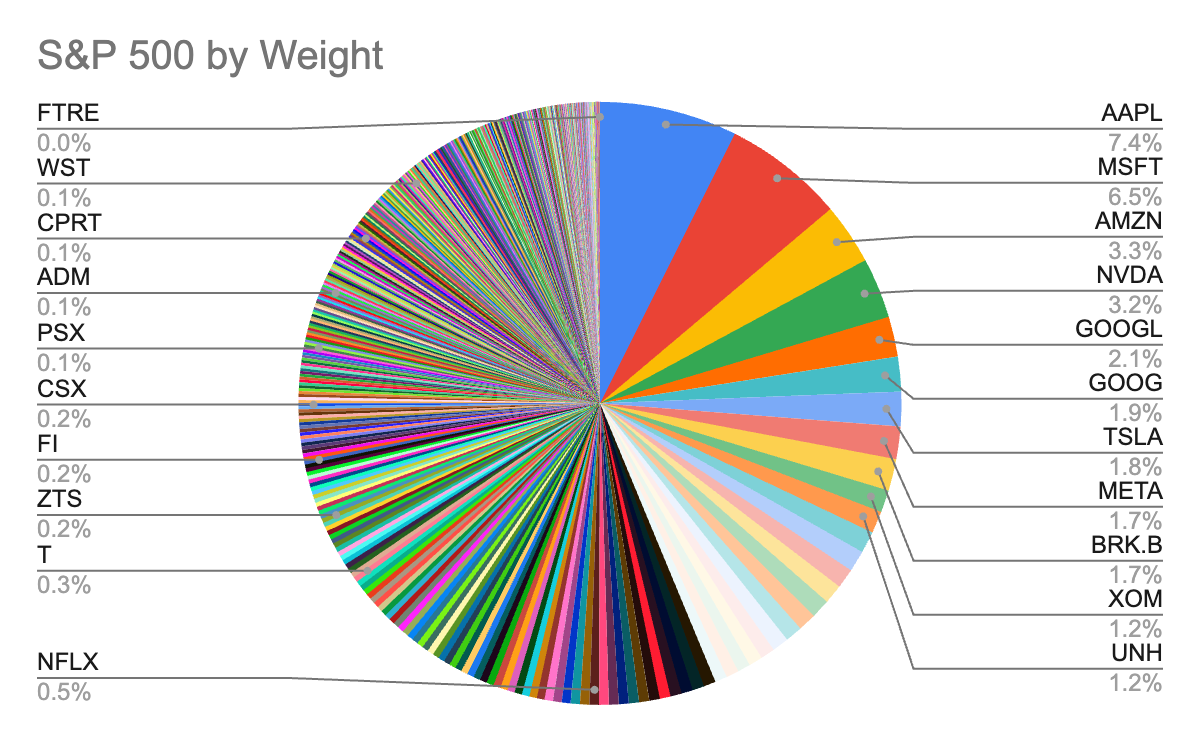

如果你讀過我之前寫的關於資本化加權指數起源的文章,你就會記得標準普爾 500指數的餅圖是這樣的:

雖然標準普爾 500 指數是事實上的大盤股基準,但其中的大多數股票都是小盤股,而且大多數股票的權重都很小,從左側的圖片中就可以看出這一點。

與Charles Dow和Edward Jones的股價加權相比,按市值對指數進行加權是一個進步,但這也引發了人們的疑問:當最大的公司擁有更大權重時,指數跟蹤投資者是否總能獲得最佳表現?

不,

事實上,情況通常恰恰相反。

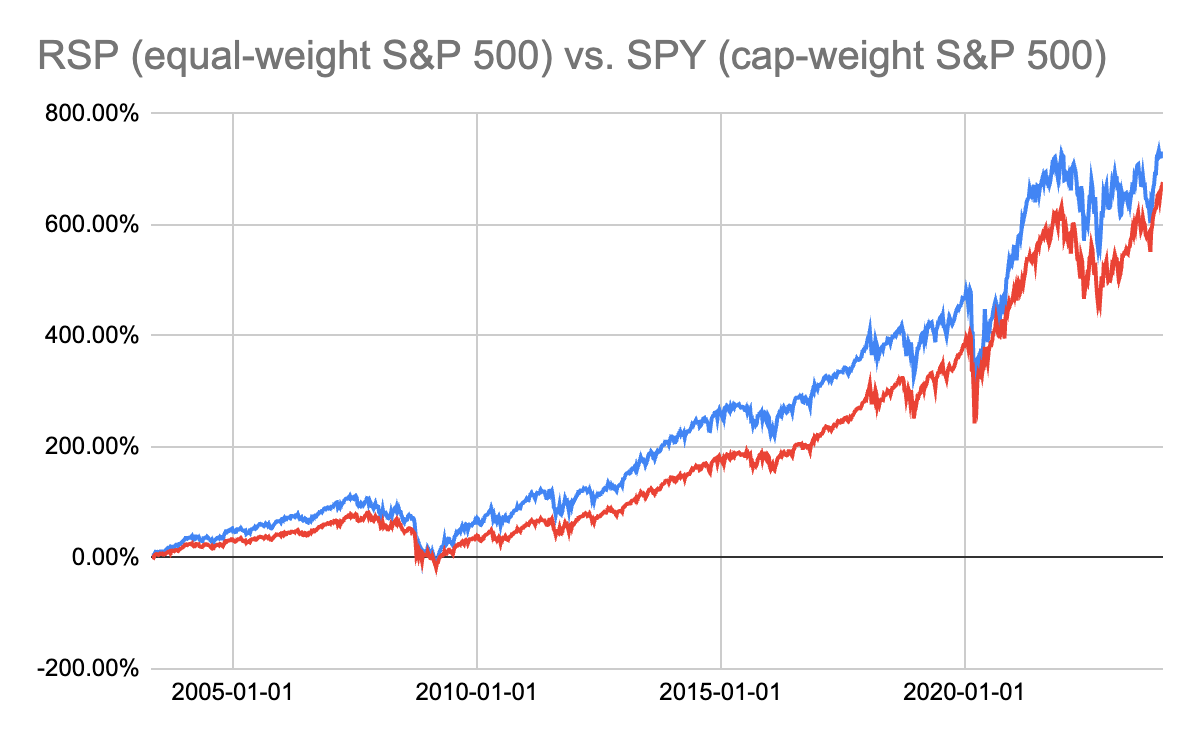

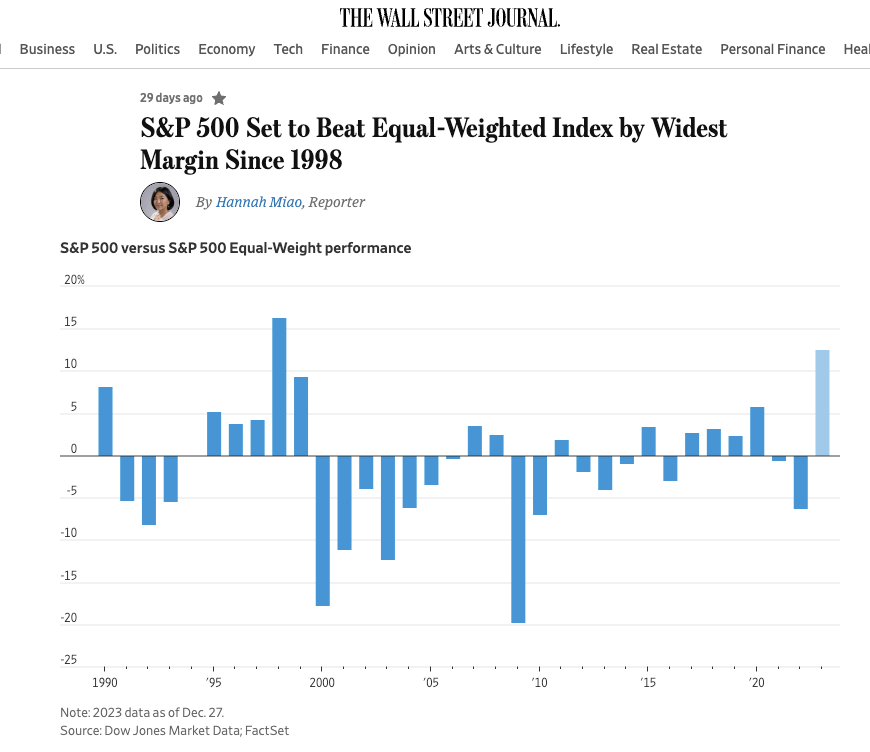

大約 20 年前,等權重的標準普爾 500 指數首次亮相。 無獨有偶,INVESCO 標準普爾 500 等權重 ETF (NYSE:RSP)也在差不多同一時間上市。

儘管RSP的年管理費是SPY的兩倍多(前者為0.20%,后者为0.09%),儘管它是一隻乏味的指數基金,但自成立以來,RSP的表現明顯優於其市值加權基金:

這並非僥倖:學術證據表明小盤股表現出色,等權重指數賦予它們更多投票權。

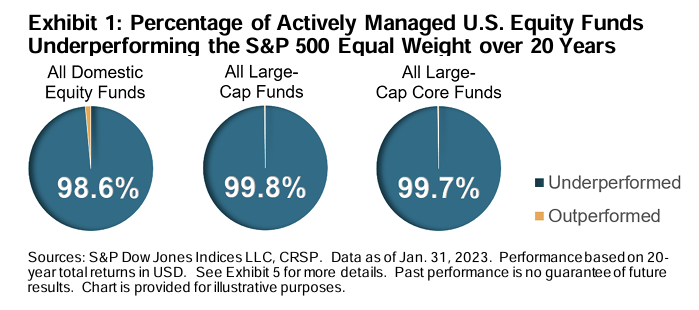

等權重標準普爾 500 指數擊敗近 100%的美國基金經理

令人尷尬的是,如果同等權重的標準普爾500指數(S&P 500)是一位積極的基金經理,那麼他或她在過去20年裡的表現將超過幾乎100%的共同基金,這將為他或她贏得大量吹牛的機會。

似乎只要購買標準普爾 500 等權重指數,你的投資生活就圓滿了。

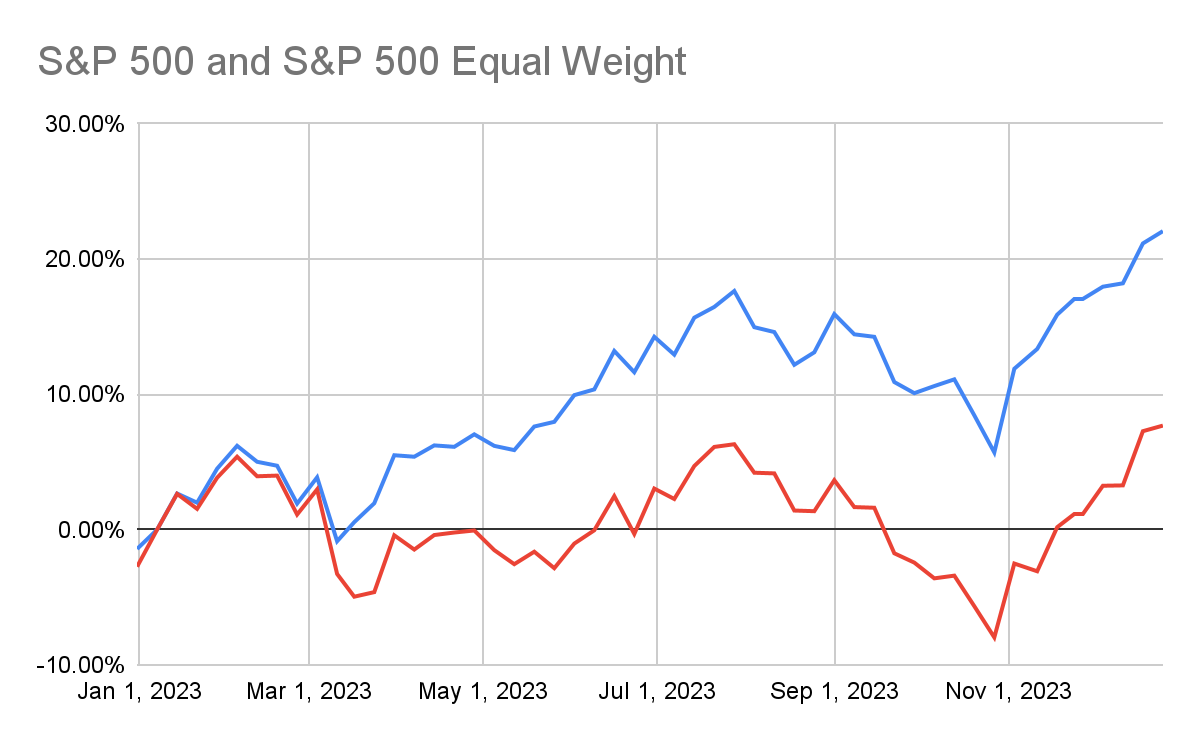

然後,2023 年發生了:

不同的 「因數」(股票變動的原因)在不同時期佔主導地位——規模、股息、增長等。 – 而 2023 年則是大盤股大顯身手的一年。 事實上,2023年只有 24% 的標普 500 指數成分股跑贏指數,這是有史以來最低的比例之一。

華麗七俠的勝利並非壞事:這些股票被投資者廣泛持有。 不過,這也是這位重量級選手本應星光熠熠的故事情節中的一個低谷。

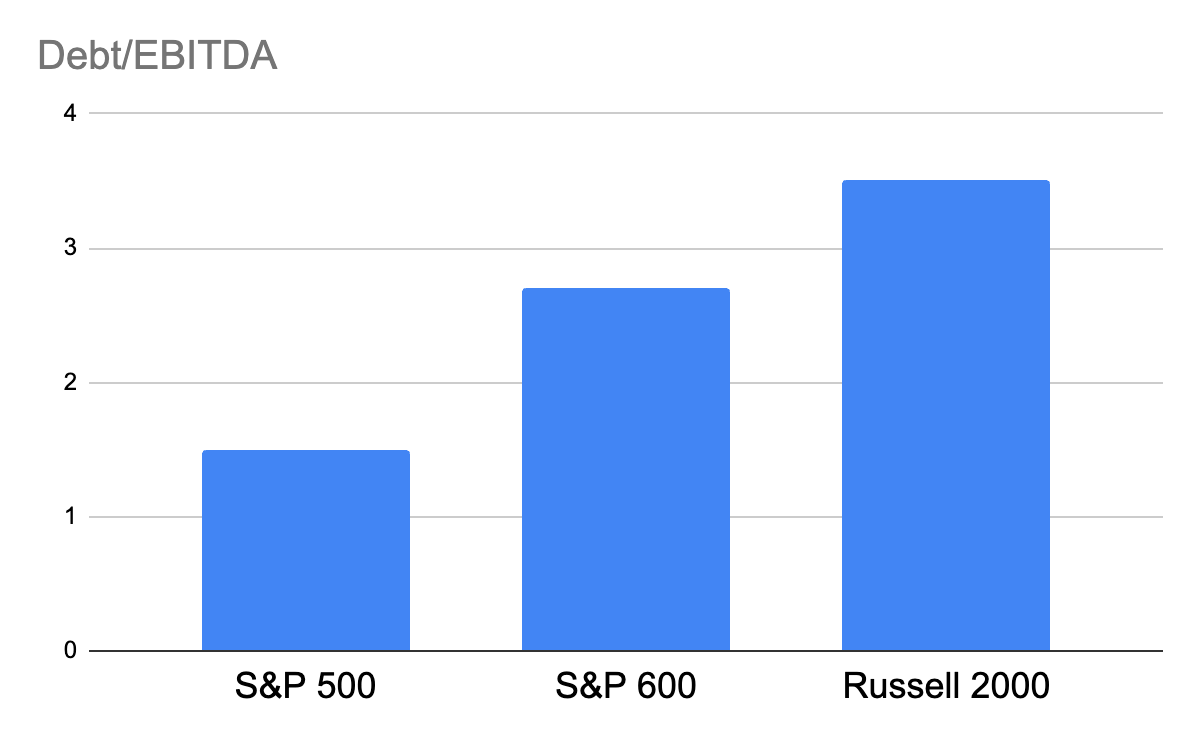

為什麼 2023 年大盤股會擊敗小盤股?

部分原因是,投資者對大型科技股情有獨鍾,儘管利率不斷上升,但仍不斷買入。 部分原因是,利率上升對小公司的打擊尤為嚴重(與大公司相比,小公司的債務更多,浮動利率債務的比例也更高)。

什麼是Smart Beta

smart beta一詞是由WillisTowers Watson諮詢公司的一位顧問於2006年創造的。

“beta”在很大程度上是一個行銷術語,由於使用範圍太廣,一些從業人員對此感到非常無奈(“貝塔”的創造者比爾-夏普(Bill Sharpe)就非常惱火,大概是因為這會讓他的 “貝塔”意味著 “愚蠢的”貝塔。 )

讓我們避開術語上的爭論,簡單地將 smart beta 指數化定義為任何利用市值或價格以外的因素創建市場指數的行為。

因此,同等權重的標準普爾 500 指數可以說是智慧貝塔的原始版本。 重點在於 a) 制定一個可跟蹤的指數–“beta”部分–即 b) 市值以外的管道因素–「smart」的部分。

Smart beta 受到投資者的熱捧,近年來吸引了一半的ETF資金流入。 但 2023 年並非如此:主動管理型 ETF吸引了更多資金流入。

不過,考慮到智慧貝塔基金的跟蹤記錄,智慧貝塔 基金 仍有支援者也就不足為奇了,有些人在問,目前的相對疲軟是否標誌著買入智慧貝塔基金的大好時機。

什麼是MarketGrader

“Smart beta ”是一個寬泛的術語,詆毀者有時會錯誤地認為,這個術語只是對規模、價值、動量和波動性因素的重新包裝。 這些是常用的智慧貝塔因數,但遠非唯一的因數。

在判斷智慧貝塔時,這一點很重要。

一家名為 MarketGrader 的公司就是一個很好的例外例子。

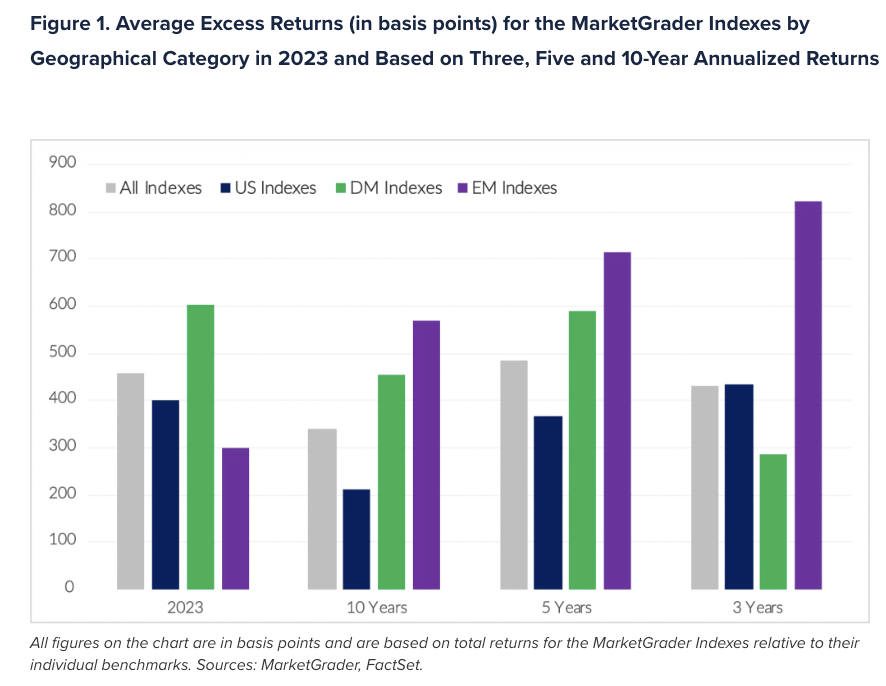

MarketGrader 在創建指數時使用了 24 個獨立因素,而不是通常的幾個因素。 其風格主要集中於 GARP,即合理價格增長型投資。 2023 年的表現相對較好,75% 的指數表現優於基準。 坦白說,是我把 MarketGrader 帶進了 BBAE,所以當我看到這些好成績時,自然會心一笑。 但我之所以將 MarketGrader 引進 BBAE,是因為我知道,十年來,MarketGrader 的 52 個指數中有 47 個每年都能擊敗其基準(47/52 = 90%),平均跑贏 4.42 個百分點。

我覺得 MarketGrader 在智慧貝塔的艱難環境中表現如此出色,值得稱讚。 (此外,他們還透明地 對自己進行績效評估 並公開 成績單 ,其中詳細介紹了哪些有效,哪些無效)。 當然,75% 的超額收益低於他們通常的90%,但這也讓人不禁懷疑,在一個更有利於智慧貝塔的市場中,他們的策略會有多好的表現。

事實上,在2023年,64個指數中只有三個是負回報(兩個是中國指數,一個是主要消費品指數,該指數作為一個行業的表現出了名的差)。

MarketGrader 的美國、發達市場和新興市場指數的平均表現依然強勁:

BBAE 的 MarketGrader

如果我不提及 BBAE 為我們的讀者提供的不只一種、兩種,而是三種不同的(獨家)MarketGrader 產品,那我就失職了。 請注意,由於這些產品都很新——簡直就是為 BBAE 創造的——它們在現實世界中的跟蹤記錄才剛剛開始建立。 MarketGrader 基於高品質的回溯測試來跟蹤指數,這通常被認為是啟動指數的最佳方式,但請記住,以下結果來自回溯測試,由於不同的市場條件、跟蹤誤差和其他原因,回溯測試不一定代表未來的表現。

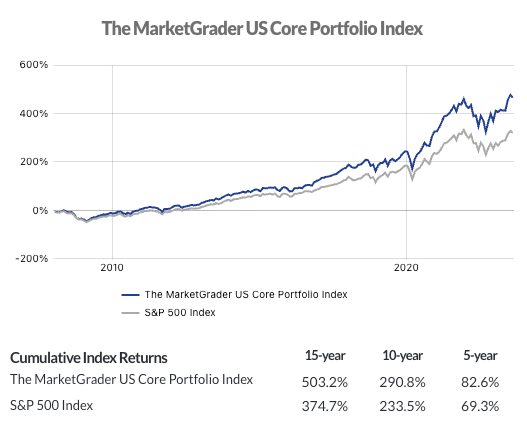

- BBAE MarketGrader 核心投資組合: 這是一個基本的智慧貝塔投資組合,旨在提供與標準普爾 500 指數相當或更好的回報,同時降低風險。

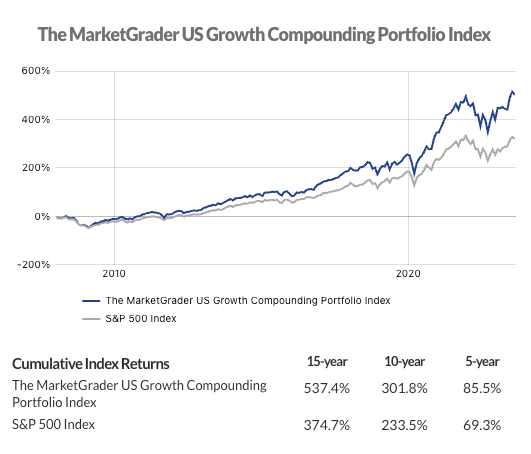

- BBAE MarkerGrader 複利增長投資組合: 將其視為核心投資組合的一個相對組合,其設計更適合願意承擔更大風險的資本增值者。

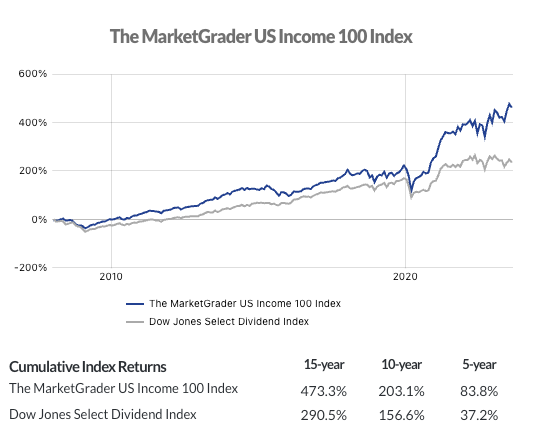

- BBAE MarketGrader Growth & Income 投資組合: 該投資組合的目標是獲得 4.5% 至 5%的收益率和資本增值,因此尤為獨特。 作為一個股息投資者,我認為測試結果——在遠高於市場收益率的基礎上獲得可觀的資本收益——尤其令人印象深刻。

我無法告訴你 2024 年等權重標普 500 指數、smart beta 指數或 MarketGraders 的 24 因子指數會有什麼變化。

但我會毫不吝嗇地邀請你試用我們的 MarketGrader 產品,因為我真的相信它們。 您可以在這裡查看詳情。

本文僅供信息參考,既不構成投資建議,也不構成買賣證券的邀約。 所有投資都存在固有風險,包括本金的全部損失,而且過去的業績並不保證未來的結果。 在做出任何投資決策之前,請您進行充分的研究或諮詢金融專家。 詹姆斯持有 SPY 股票。 BBAE 在上述任何投資中均沒有持倉。