(此處響起戲劇性的電影預告片聲音)

在這一年裡,納斯達克指數上漲了45%…

標準普爾 500 指數上漲 26% …

道瓊工業指數創下新高…

大多數股票表現尚可,許多股票在最近的反彈前幾乎沒有超過盈虧平衡點。

等權重的標準普爾 500 指數目前上漲了 10%,漲幅較為溫和。 以小盤股為主的羅素 2000 指數上漲了 14%。

但是,曾經強大的iShares 生物技術指數ETF(紐約證券交易所代碼:IBB)僅上漲了0.33%。

事實上,其同等權重的兄弟,SPDR標準普爾生物技術ETF (NYSE: XBI)的股價僅為2021年2月峰值的50%。 這並不意味著生物技術公司的估值就屬於這個水準,但我們也有理由懷疑,生物技術公司是否會在 2024 年迎來反彈。

劇透:2024年生物科技股反彈可能為時尚早。 事實上,我在這裡並不是要預言什麼具體的未來。 (2022 年,摩根大通對機構投資者進行了調查,發現 73% 的投資者預計 2023 年生物技術股的表現將超過標準普爾 500 指數,但這顯然沒有發生)。 不過,雖然生物科技行業正在經歷一場洗牌,但一旦塵埃落定,機會還是有的。

生物科技股為何下跌

- 利率: 生物科技股下跌的主要原因與生物科技無關。 當貼現率為零時,你口袋裡的美元(或英鎊或歐元)與 10 年後的美元(或英鎊或歐元)沒有任何區別。 貼現率高時,差別就大了。 生物技術公司是 「現在無利可圖,但十年後會賺大錢 」型股票的典型代表,也正是這種股票在利率上升時遭受重創。

| 按年份和貼現率計算的 1 美元現值 | |||

| 第0年 | 第10年 | 第15年 | |

| 0% | $1.00 | $1.00 | $1.00 |

| 10% | $1.00 | $0.39 | $0.24 |

| 15% | $1.00 | $0.25 | $0.12 |

- 供過於求: 生物科技公司一直在消失,一年前美國大約有 3000 家生物技術公司(其中 800 多家公開上市)。 與此同時,美國食品和藥物管理局每年只批准約50種新的治療方法。 並不是每家生物技術公司每年都在爭取獲得批准,但請大致算一算:如果有 3000 人來到一家只能容納 50 人甚至 300 人的餐廳,那麼大多數人都會站在外面。

200 多家生物技術公司的交易價格低於其持有的現金價值。 通常情況下,這可能預示著股票便宜。 但對於生物科技公司來說,這可能預示著這是一家瀕臨倒閉的公司。

生物科技:簡單的牛市案例

我不喜歡過於複雜的投資主題。 個別生物技術公司有時會變得複雜,但生物技術作為一個產業卻相對簡單。

- 生物技術股的表現往往優於大盤。 雖然並非總是如此,但使用圖表工具查看一下,你就會發現生物技術指數在很多時候都領先於標準普爾 500 指數。

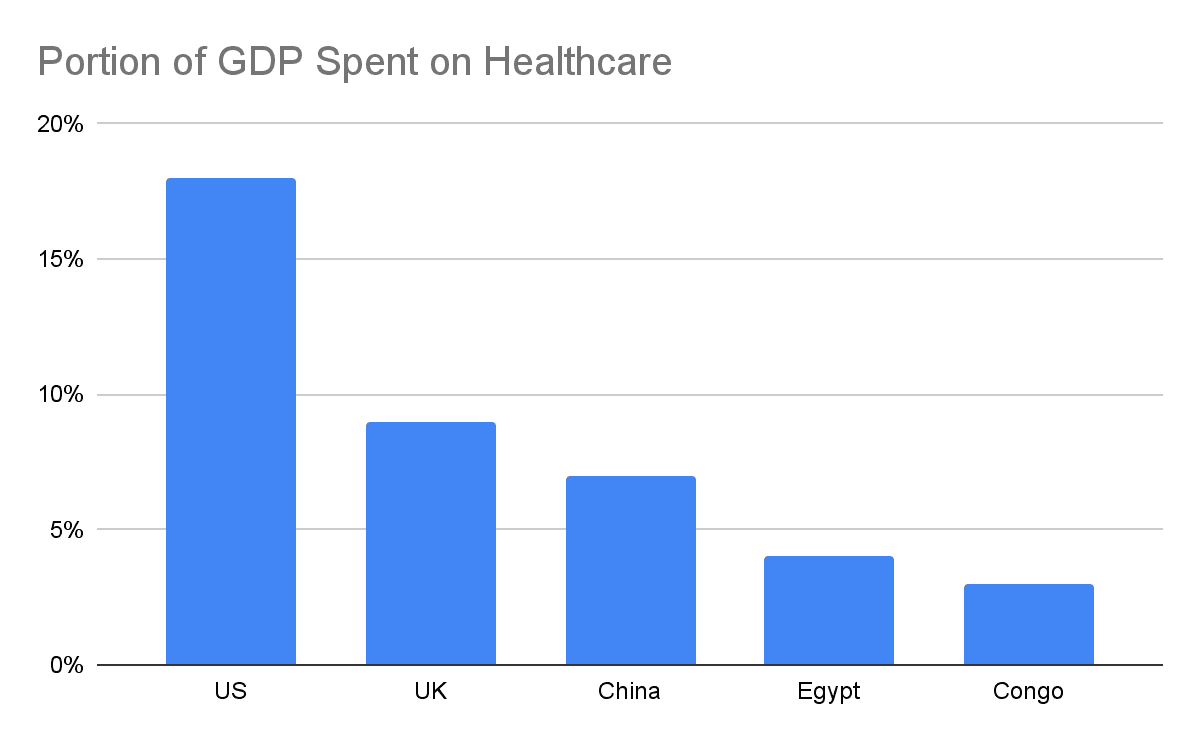

- 世界正變得越來越老、同時也越來越富裕,醫療保健支出佔國內生產總值的比例也在不斷增加。 富裕的美國是生物科技創新的糧倉,其醫療保健支出佔國內生產總值的 17%。 其他國家(遠遠)落在後面,但更好的醫療保健就像抽水馬桶和自來水一樣,一個國家一旦得到,就不會放棄。 例如,中國在 20 世紀 80 年代的醫療開支佔國內生產總值的 3%——與剛果現在的情況大致相同——然後在 20 世紀 90 年代佔 4%,現在佔 7%。

- 利率很可能在 2024 年下降。 我們無法知道降息的幅度和時間,但美國聯邦儲備委員會本身目前預測,到2024年至少會降息三次,每次25個基點。 (注:如果您是第一次留意美聯儲觀察,那麼你最好不要把降息當作福音)。

生物科技:更複雜的牛市案例

如果我們關心技術問題,還可以補充一些細節:

- 新藥的生產成本實際上越來越低。 信不信由你,儘管將一種普通藥物推向市場仍然需要10億至20多億美元,這取決於你使用的是誰的估算值。 在過去的十多年裡,該行業已經實現了效率轉折,而人工智慧和精準醫療應能進一步降低開發成本,提高成功概率。

- 大的製藥公司擁有數千億現金。 Scope Research 公司稱,10 家最大的製藥公司總共擁有 1200 億美元。 Stifel 說,整個行業有5000億美元。 那些在過去將收購生物科技公司作為創新的源泉的大型製藥公司正準備成為投資者的一劑強心針,至少在一些幸運的公司中是這樣。 一個小問題是:2023 年的生物技術併購相對於 2022 年有所減少(具有諷刺意味的是,87% 的摩根大通調查對象預計 2023 年的併購數量將超過 2022 年)。

一旦生物技術寒冬 「過去,哪些生物技術公司會表現出色?

第一個問題是行業洗牌需要多長時間。 市場行業每隔一段時間就需要進行一次有利於行業的洗牌;而我不會試圖預測具體時間。 但我要說的是,不適合的生物技術公司(在正常情況下不會起步,只是因為低利率和市場繁榮才起步的公司)的減員,以及更健康的生物技術公司恢復繁榮——股價上漲——理論上是可以同時發生的。

我不知道生物科技 ETF 什麼時候會開始好轉。 我也不知道哪些生物科技公司最值得購買,但我相信後者比前者更容易預測。

即使利率下降,股市投資者目前可能也不會再把資金投向令人興奮的生物技術公司了。 現在這是大藥廠的工作。 與市場相比,大藥廠的做法沒有那麼 “盲目”。

| 公佈日期 | 目標 | 收購方 | 規模 | 溢價 |

| 10/2022 | Akouous | 禮來公司 | 4.87 億美元 | 78% |

| 10/2022 | Myovant | Sumitovant 生物製藥公司 | 17 億美元 | 10% |

| 10/2022 | Aveo Oncology | LG 化學 | 5.66 億美元 | 43% |

| 11/2022 | Oyster Point Pharmaceuticals | Viatris | 4.24 億美元 | 32% |

| 12/2022 | Horizon Therapeutics | 安進 | 278 億美元 | 44% |

| 3/2023 | Seagen | 輝瑞 | 430 億美元 | 33% |

| 4/2023 | Prometheus Biosciences | 默克公司 | 110 億美元 | 75% |

在生物技術領域,押注收購一直都是一件值得關注的事情,但現在可能是一件更大的事。

僅舉一例,並非建議—— BioMarin (BMRN)是一家生產血友病和侏儒症等罕見疾病治療藥物的公司,在過去的幾年裡,儘管沒有進入 FierceBiotech 的 2023 年生物技術公司收購目標名單,但多位分析師認為該公司是最有可能被收購的公司之一。 該名單今年排名第一的是 Ascendis Pharma (Nasdaq:ASND),排名第二的是 Ahira Pharma (Nasdaq:ATHA)。

除了終於扭虧為盈外,該公司僅有 10% 的收入來自醫療保險,這使其在很大程度上免受未來可能的醫療保險藥品價格談判的影響。 該公司的研發預算占銷售額的比例一直是業內最高的公司之一,但它需要更多的分銷管道,如果它能降低一些高昂的治療成本(其一次性治癒血友病的費用為 300 萬美元),就有可能獲得更多的銷售額。 分銷和降低成本是大藥廠可以幫助解決的問題。

不要因此輕易買入(BioMarin 只是一個例子;事實上,它的股價今年迄今已下跌了 6%)。 不要把賭注押在任何單一事件上——至少這對大多數投資者來說是個好建議。 但生物科技寒冬有可能以收購大潮作為結束。

免責聲明:本文中所述內容均不構成投資建議,或購買或出售任何證券的邀約。 投資具有固有的風險。 在做出任何投資決策之前,請您進行充分的研究或諮詢金融專家。 作者和 BBAE 在所提及的任何投資中均未持有頭寸。