9月5日週二,ARM於Baltimore啟動路演,準備在納斯達克上市。

ARM自2016年被軟銀私有化後,此次再度上市,以523億美元的估值構成年內最大規模的科技IPO。

軟銀此次功夫不可謂做的不足,承銷券商都足足找了28家。 若是把IPO比作少女出閣,那這絕對是八抬大轎,十里紅妝的規模。

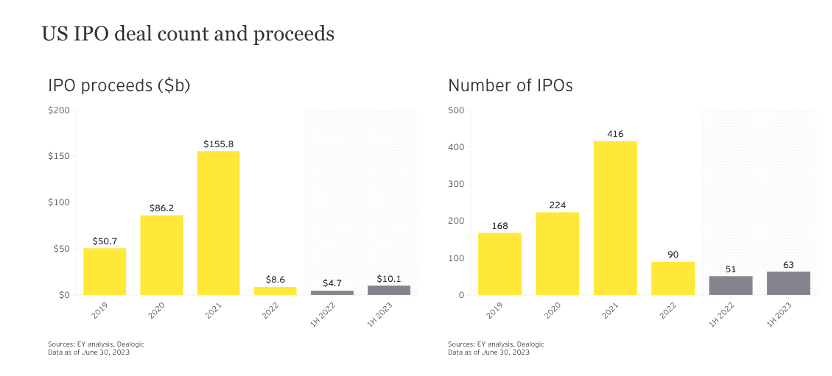

然而,根據安永的數據,目前是美國2008年金融危機後,十餘年來的又一IPO低谷。

在美聯儲鷹派不減,加息不止的背景下,大環境對估值依賴增長,利率敏感的科技公司不利。 兼之疫情紅利退去中國監管政策變化等大環境變化,讓科技基金進入了“逆風行船”的局面。

整體來看,現在並不是上市的好時機。

軟銀此舉,好比富商嫁女,極盡排場,卻偏偏沒挑黃道吉日,也難怪外人冷眼。

那麼,為什麼軟銀硬要現在將arm上市? 對普通投資者而言,IPO是買入時機嗎?

對長期投資者,好的IPO應該是低估「撿漏」,或賺公司長期增長的錢; 對短期投資者,好的IPO應該有市場熱度,才能收穫盈利。 低估顯然ARM是不具備的,目前其市盈率在百倍左右徘徊。 而市場熱度,ARM則主要借了AI的東風,一榮俱榮,一損俱損。

至於為什麼軟銀大力推動ARM的IPO,可能是出於以下幾種考慮:

- 作為英偉達收購計劃的替代。

早在2020年,英偉達就開始和軟銀談判,試圖以440億美元的估值收購ARM。 談判艱難推進了兩年多,然而,就在只剩臨門一腳時,由於監管部門反對,2022年收購計劃被迫終止。

顯然英偉達和軟銀都不甘心,不想讓煮熟的鴨子飛掉。

在收購失敗之後,軟銀集團開始積極推動ARM上市。 收購和上市作為基金退出私有投資的兩種管道,一條不成改走另一條,對有退出意願的軟銀來說,是順水推舟之舉。 此外,通過此次IPO,軟銀還搞了些「小動作」: 安排蘋果、英偉達、英特爾、三星、AMD、谷歌等下游公司成為ARM的戰略投資者。 其中,蘋果和英偉達都是ARM的大客戶。

對有意收購的英偉達來說,如果不能將ARM收入囊中,退而求其次,通過公開市場持有也是一種選擇。 既是客戶又是股東,也算構成了投資方面的“生態圈”。

- 獲得更多的流動性。

此前,軟銀旗下最大的流動資產是孫正義的得意手筆:中國電商巨頭阿裡巴巴。 在疫情初期,中國科技股風頭無兩,阿裡巴巴股價一度攀升至300美元上方,也為願景基金帶來了豐厚的浮盈。

但在疫情紅利退去后,Wework等失敗投資的負面影響開始顯現,科技股在加息周期表現不盡如人意,軟銀旗下旗艦基金願景基金2021、2022連續兩個年度巨虧,分別虧損205億、320億美元。 為了滿足流動性需求,軟銀集團在2022-2023年間不斷拋出手中的阿裡巴巴股票,目前,阿裡巴巴占軟銀股權投資相關資產比重從此前的23%断崖式下跌至不足5%。 ARM目前已成為軟銀的頭號股權投資資產,急需流動性回籠的軟銀,通過推動ARM上市增加手中的流動資產,也是合理之舉。

- 趕上AI投資的「熱點」。

在收購ARM之時,孫正義的心之所向其實是物聯網。 他曾公開表示「在『物聯網』時代,我認為冠軍將是Arm。 “然而,自2016年私有化之後,這一業務的發展並不盡如人意,甚至在2020年,軟銀尋求ARM的出售或上市時,成為了試圖被”甩掉“的包袱。 雖然目前ARM仍保留著物聯網業務,但這一塊占公司整體業務的比重仍然很低。

然而,ChatGPT的橫空出世讓軟銀看到了新的希望。

下一代人工智慧投資成為了街頭巷尾熱議的話題。 底層晶元相關的公司作為AI的“基建”也乘此東風,股價水漲船高。 英偉達2023年年初至今,股價翻了近四倍,AMD股價翻了近兩倍。 顯然軟銀也想從熱點中分一杯羹。

顯然,上述都不是有利於普通投資者的動機。 畢竟,即使有人工智慧的加持,ARM的市盈率仍高達99,英偉達的市盈率也達到113,而納斯達克整體市盈率僅30倍。

同時,520億美元左右的估值雖遜於軟銀700億美元的預期。 但金融時報也指出,如果ARM以半導體行業的平均市盈率估價,那麼其估值只有320億美元——剛好是2016年軟銀購入ARM的價格。

半導體行的成長潛力顯而易見,去年,有310億片基於ARM架構的晶元走下了生產線。 這可能成為ARM高估值的支撐點,但凡事無絕對,長期來看,投資者能否從此IPO中盈利尚不明朗,而即使是軟銀只能以500億美元售出ARM,收益也已經是投資標普500指數的兩倍。 軟銀此舉求穩甚於求勝——直接獲得50億現金固然很好,但在8月18日,軟銀作為母公司,花費160億美元購買願景基金的25%ARM持股,以試圖將ARM估值錨定在640億美元失敗后,母公司軟銀不太可能在幾周后就以500億美元估值出售ARM。 用個較小的數額比喻,64元買,50元賣,怎麼看都是虧本買賣。

最大的贏家肯定還是投行:如果它們可以吸引足夠的機構投資者,站著就能把錢賺了。

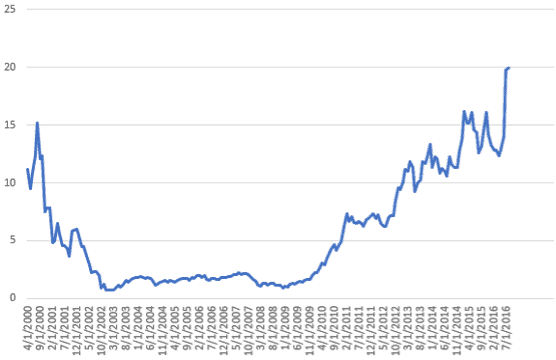

其他人最好還是自求多福——重溫ARM 此前上市期間的股價表現,在ARM1998年初上市時,恰逢互聯網泡沫,之後過了十年股價才重回泡沫期間的水準。 而當時,ARM上市時的市盈率約只有現在的五分之一。

數據來源:Yahoo財經

同樣是方興未艾的新科技浪潮,也同樣是極度寬鬆后美聯儲開啟加息週期,ARM如今的上市情況竟與當年無比相似。 對普通投資者來說,這場IPO的水未免太深了一些。 沒人說得准,此次ARM在軟銀主導下重新上市,是會重蹈覆轍,再經歷一次估值斷崖下跌; 還是跳出怪圈一飛衝天。

如果您確實想參與AI基建晶元投資,卻又認為英偉達太貴,想以ARM作為替代——實質仍然是在兩家高估值公司中二擇。 如果我們能從2000年和2020年學到什麼教訓,那一定是“高估值永遠會被拉回地面”。

這不是投資建議。 這只是回顧歷史。 歷史告訴我們,它不重複,卻常常押韻。

免責聲明:本文僅供信息參考,不構成也無意構成投資建議,或購買或出售任何證券的邀約。 投資具有固有的風險。 在做出任何投資決策之前,請您進行充分的研究或諮詢金融專家。